こんにちは、カトヒレです。

2022年は米国をはじめ、世界中の株が下落して、投資で儲けるのが難しい環境でした。

特に12月に入って、日銀の金融政策の変更による円高が進行しました。

円高によって、外国株式の日本円での評価額が下がり、マイナスリターンになっている人も多いと思います。

S&P500指数の円建ての投資信託は、年間を通してマイナス4%の成績になっています。

世界中(若しくは米国)の幅広く分散された株式を保有して、それを長期間保有し続ける。

これがインデックス投資です。

インデックス投資では、保有する期間の長さが最大のポイントです。

保有する期間は、長ければ長いほど良く、できれば10年以上は保有したいところです。

10年以上の期間保有した場合、儲かる確率は90%以上になります。(15年以上保有した場合は、過去の統計上は100%の勝率です)

反対に、期間が短ければ短いほど、儲かるか損するかは運任せになってしまいます。

1~2年くらいの保有期間では、儲けるか損するかは、まったく予想が尽きません。

1~2年くらいの保有期間での勝率は、概ね60%くらいです。

勝率としては、ギャンブルと同じくらいになってしまいます。

自分の人生を掛ける資産形成としては、余りに心もとない勝率ですね。

このように、インデックス投資と言えども、短期間では勝つか負けるかわかりません。

つまり、投資初期の段階(3年目くらいまでに)に、一度は含み損を経験する確率が高いです。

インデックス投資では、一旦は含み損になることを受け入れる必要があります。

その含み損に耐えて、株を保有した先に、利益という果実が待っています。

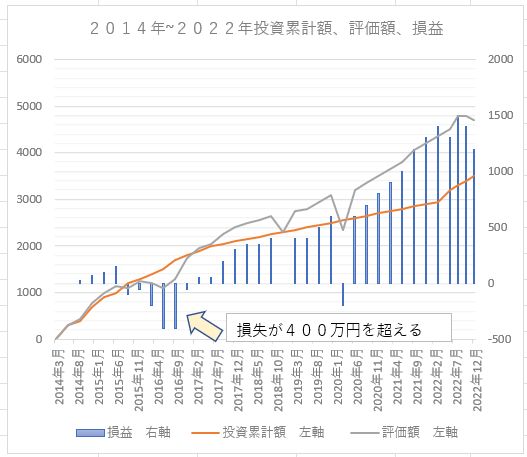

実際に私は、投資を開始した2年後に、400万円の含み損を経験しました。

投資初心者の段階で、マイナス400万円ですから、精神的にはかなりきつかったです。

パソコン画面のマイナス400万円という数字に愕然としながら、このまま積立てを続けていっても大丈夫なのかと、疑心暗鬼になりました。

しかし、それでも売らずに積立てを続けたことで、現在の利益(1000万円以上)につながっています。

今日は、インデックス投資では、

・ほぼ確実に、一度は含み損を経験すること

・私の含み損の例

・含み損の時こそ積立てを続けるべきこと

これらについて書いていきます。

インデックス投資と含み損

ほぼ確実に含み損を経験する

インデックス投資では、株の売買のタイミングを自分で判断しません。

そして、インデックスファンドを買ったら、それをひたすら保有し続けることになります。

購入(バイ)したら、それをひたすら保有(ホールド)するので、バイ&ホールド戦術という呼ばれ方もします。

このような投資手法は、市場の動向の影響をまともに受けます。

上昇相場であれば、投資した資産の利益がどんどん膨らんでいきます。

反対に、下落相場では、資産がどんどん目減りすることになります。

下落局面では、資産を売りたくなるのが人情です。しかし、そこを売らずに耐えきる胆力が必要な投資法だと言えます。

これは、米国の代表的な会社を株価を指数化した、S&P500の10年チャートです。

最近投資を始めた人の中には、この指数に連動したインデックスファンドを購入している人も多いと思います。

10年という長さで見ると、きれいな右肩上がりを描いています。

しかし、1年程度の期間に切り取ってみると、かなり凸凹があります。

それぞれの、山の部分で購入した後に、谷の部分に差し掛かると、含み損になります。

2020年3月のコロナショックでは、30%を超える暴落となっています。

これだけの暴落だと、2017年ころから積立投資をしていても、資産がマイナスになってしまいました。

3~4年かけて積み立てていった資産の利益が、わずか1カ月で消し飛んでしまうわけです。

2020年から2021年の終わりかけても山の部分が見られ、2022年は谷の部分になっています。

投資を始めて1年くらいの人は、最近の金融緩和の縮小による株価の調整を受けて、含み損になっているはずです。

インデックス投資は、購入した資産をホールドするので、市場暴落のダメージをもろに受けます。

つまり、一度は損失になる覚悟を持って、投資を続ける必要があります。

暴落があっても、保有し続ける理由

インデックス投資の名著、チャールズ・エリス氏の「敗者のゲーム」をご存じでしょうか。

著者によると、「投資家は、稲妻のきらめく瞬間に市場に居合わせなければならない。」とあります。

「稲妻がきらめく瞬間」というのは、株式市場が暴騰する日のことです。

株式市場が急上昇するとき、既に株を保有していなければならないということですね。

急上昇している最中、若しくは上昇した後に株を買いに行っても、利益を得ることはできないということです。

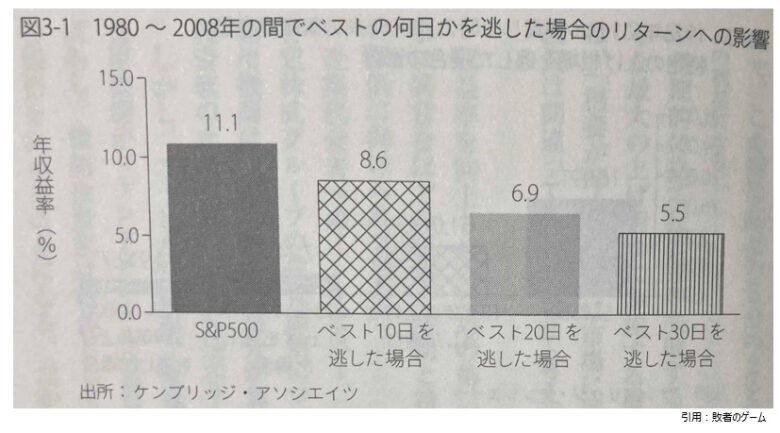

著者によると、1980年から2008年までの30年間のS&P500の年平均リターンは11.1%でした。

そのうちのベスト10日(急騰幅が大きかった10日間)に、株を保有していなかった場合のリターンは8.6%まで下落します。

さらに、ベスト30日を逃すと、リターンは半分の5.5%まで落ち込みます。

30年間のうち、たった30日間を逃すだけで、リターンが半分になります。

では、株式が急上昇する日の前日に株を買いに行けばいいということになりますが、市場の動きはプロでも読み切ることができません。

普通の投資家は、市場の暴騰を逃さないために、暴落も受け入れて株を保有し続けるのが、合理的な判断になります。

頻繁な売り買いをしていては、稲妻のきらめく瞬間に市場に居合わせることができなくなるんですね。

損失状態でも投資を続けること

インデックス投資をすると、ほぼ確実に一度は、含み損を経験することになります。

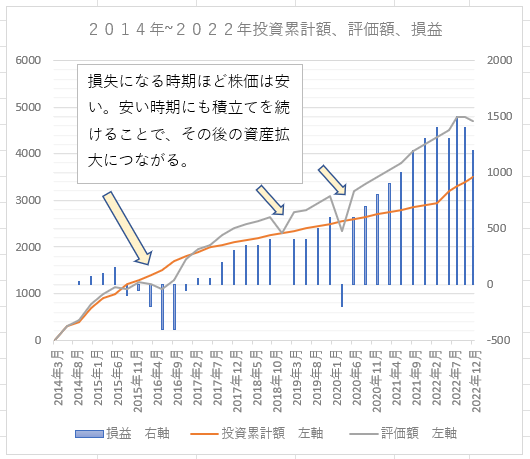

そして、そのような相場下落の局面でも積立投資を続けることで、資産を拡大することができます。

相場上昇局面は、株を買い増すほど資産が増えていくので、誰でも積立投資を続けられます。反対に相場下落局面は、買い増しするほど資産が減っていくので、多くの人が積立投資を継続できません。

多くの人が脱落する中、自分は積立投資を続けるという、強い意思が必要になります。

私の含み損は、最大400万円

私の場合は、インデックス投資を始めてから約1年後に、含み損になりました。

2014年の6月から投資を始めて、2015年9月のチャイナショック呼ばれる経済ショックで含み損になりました。

2016年6月のイギリスのEU離脱の国民投票時には、最大の400万円まで損失が膨らみました。

株安に合わせて、円高が進んだ時期でした。

含み損の状態は、2017年3月まで続きました。

1年半マイナスの期間が続くというのは、メンタル的にきつかったです。

大抵の人は、このようなマイナスの期間に耐えられなくなって、インデックスファンドを売ってしまいます。

下落局面でも積立てを継続する

ここ1~2年で積立投資を始めた人は、金融緩和縮小の影響で、含み損になっている人もいると思います。

含み損は、誰にとっても気持ちのいいものではありませんし、できれば経験したくありません。

しかし、株価の下落局面というのは、安値で株を仕入れられるチャンスであるとも言えます。

天変地異でも起こって、世界が崩壊する以外は、株価指数の価値がゼロになるなんてことはあり得ないんですね。

そう考えると、株価が下落しているときは、安値で仕込めるチャンスであるとも言えます。

株価の調整にも、動じることなく、淡々と積立投資を続けるべきだということです。

この図だと、私が含み損だった時期は、株をバーゲンセールで購入するチャンスだったわけです。

積立投資を継続していれば、含み損からの回復も早くなります。

最後に

私の場合、2014年の投資開始当初は、株価が好調で、利益がどんどん拡大していきました。

そして、2015年中には利益が150万円まで拡大した直後、チャイナショックでマイナスに転落しました。

その時の最大損失は、400万円にもなっていました。

そこから大きく切り返した今だから言えるものの、当時は人に話せなかったです。

特に、妻には口が裂けても言えませんでした。

投資初心者の旦那が、いきなり400万円の損失を作ったなんて妻に言ったら、離婚の危機ですからね( ;∀;)

インデックス投資は、投資信託を買ったら保有し続けるだけなので、手法としては極めてシンプルです。

しかし、含み損を抱えてる時期の精神的な負担は、それなりにあります。

精神面の負担に対して、鋼のメンタルで対抗できる人は、あまり多くはない気がします。

私は、精神面の負担が小さいことが理由で、セゾン投信という投信会社でも資産運用をしています。

オルカンやS&P500に比べると手数料が高いのですが、セゾン投信で2000万円分のインデックスファンドを購入しています。

投資のシステムがアナログなので、ほったらかし投資が続けやすいんですね。

手数料という面では合理的ではありませんが、メンタル面での負担が小さいので、継続しやすいです。

かれこれセゾン投信で9年近く資産運用をしていますが、一度も売ったことがないですね。

最も合理的な手段が、自分にとってベストな手段であるとは限らないというのが、面白いですね。

最後までお読みいただき、ありがとうございました。

コメント