こんにちは。カトヒレです。

資本主義は、お金をたくさん持っている人ほど、有利なシステムだと言われます。

これはよく言われることですが、その意味を理解して、戦略的に資本主義を生きている人はほとんどいません。

資本主義では、働く労力ともらえるお金の関係が、とてもいびつになっています。

すごく大変な重労働をしても給料が安いこともあるし、自分はほとんど労働をしなくても、高い収入を得るということもあります。

資本主義の仕組みを理解しようとせず、闇雲に労働に励んでも、経済的に豊かになれる可能性は低いです。

まずは、自分が戦っているフィールドである資本主義を理解し、有利なポジショニングをしていくことが大切です。

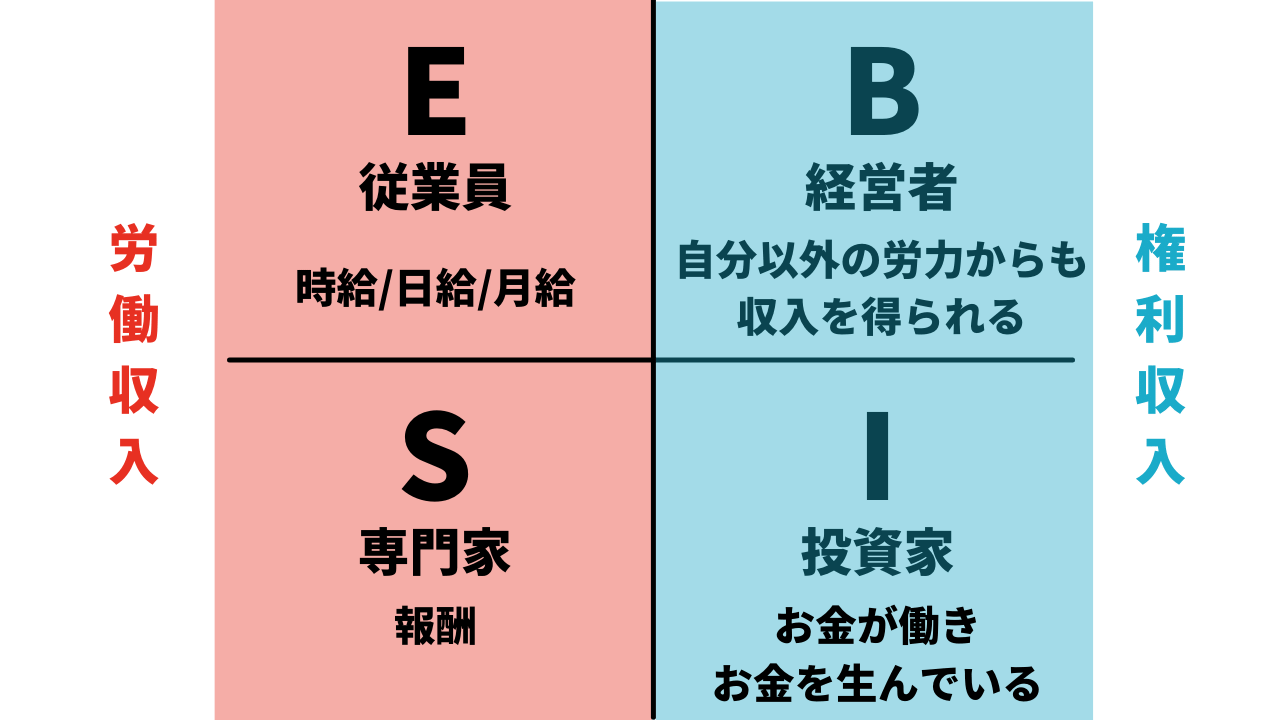

ロバートキヨサキ氏の著書で有名な、「金持ち父さん貧乏父さん」では、資本主義を生きる我々は上記の4つに分類されます。

Eは、従業員なので、会社員や公務員はこれに該当します。雇われて働くので、雇い主が決めた給料で働くことになります。

Sは、弁護士や医師などの専門職の労働者です。収入はEよりも高いのが普通です。

EとSは、もらえる報酬の違いはあるものの、自分の労働で報酬をもらっています。

一人で10人分の仕事をしたり、時給100万円の単価をもらうということは不可能なので、収入の上限は限られています。

著者は、資本主義で成功するには、4つの分類のうちの右側のBとIに入ることだと言っています。

Bは、ビジネスオーナーで、自分が働くのではなく、雇った従業員に働いてもらって利益を得ます。

Iは、インベスターで、すでに持っているお金を出資することで、利益を得ます。

BとIは、自分が働かなくても、人やお金が自分の代わりに働いてくれます。

また、規模を拡大することで、収益の上限はありません。

お金持ちになるには、BとIの分類に入る必要があるということです。

転職をして収入を上げたり、起業して成功するのは、なかなか大変でリスクもあります。

それなりに大きな会社や公務員などの安定した立場にある人は、そのポジションを捨てるのは、もったいなく感じると思います。

ただ、会社員や公務員などであっても、蓄財をすれば、Iの投資家の要素を取り入れることが可能です。

もらった給料の全部を消費に回してしまわずに、貯蓄したお金で株式などを購入していく。

これを10年以上継続していくと、働いてもらえる給料に近い金額を、投資からの収益で得ることができます。

会社員としてのEのポジションから、時間をかけてIの投資家のポジションに軸足をずらしていくというイメージです。

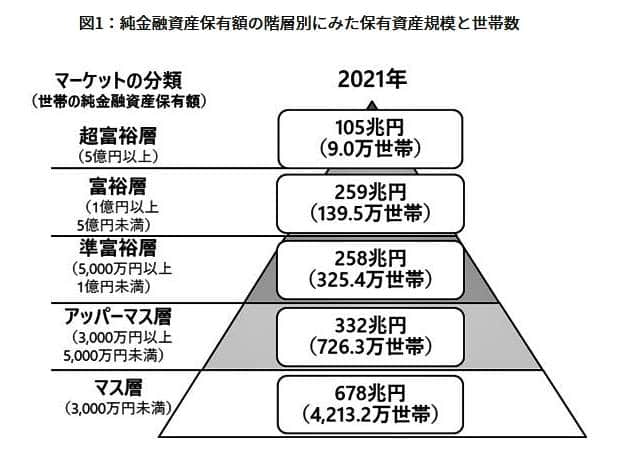

会社員のポジションを維持しながら、資産5億円以上の超富裕層になるのは不可能ですが、1億円程度の資産を築くことは十分可能です。

そして、1億円の資産を築くことができれば、労働から解放されて生きていくことが可能になります。

1億円というお金が、自分の代わりに働いてくれるからです。

これらについて、書いてみたいと思います。

公務員・会社員世帯が1億円を貯めること

これらのケースは、誰にでも当てはまるものではありません。再現性が低く、大多数の人には参考になりません。

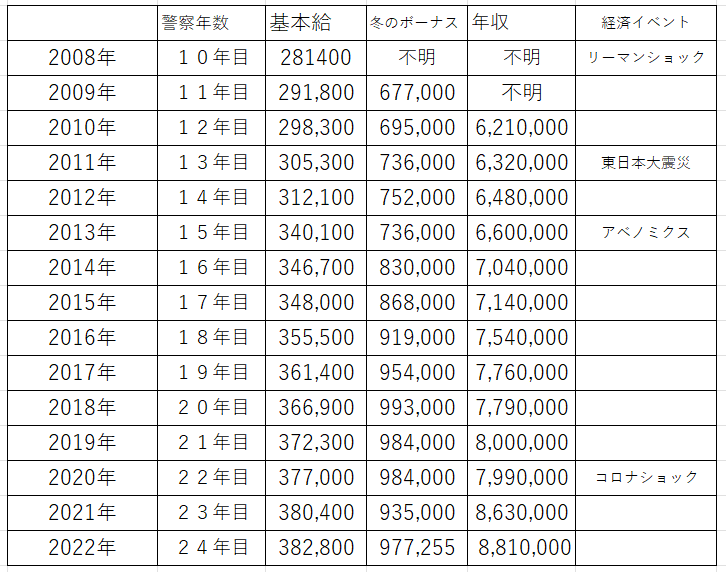

警察官は十分高給取り

貯蓄をインデックス投資で増やす

この計算だと、49歳時点で総資産額が8610万円になります。

これに、在職27年の退職金を含めると、総資産額が約1億円に到達します。

50歳で資産1億円に到達するのは、不可能じゃないんですね。

毎年150万円を貯蓄し、それをインデックス投資で5%運用すれば、50歳までに1億円に到達します。

因みに、運用をせずに1億円を貯めるのはほぼ不可能でしょう。

年額150万円を、27年間貯蓄しても、運用しなければ4050万円に過ぎません。

1億円を貯めるには、その倍以上の金額を貯蓄していく必要があります。

年利5%の運用をするには、インデックス投資を実施するのがいいでしょう。

そして、積みあがった資産が大きくなるほど、資産が増加するペースも早くなります。

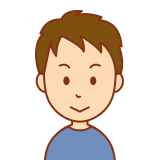

私の場合は、2019年ころから、資産の増加スピードが上がっています。

貯金だけで、このペースでお金が増えることはないので、資産運用の効果が表れています。

1億円と4%ルールで人生上がり

お金持ちの人たちは、貯めこんだ資産を取り崩しながら生活をするという考え方をしません。

貯めこんだ資産が生み出す収益で、生活をするという考え方をしています。

1億円の資産を保有していれば、その資産は、年間で400万円の収益を生み出します。

年間400万円で生活できれば、資産は永遠に減ることはありません。

そして、労働による収益を必要としなくなるので、人生が上がりの状態になります。

トリニティスタディと4%ルール

FIREという単語をご存じでしょうか。

これは英語の頭文字を取った

資産額が1億円あり、それを年利4%(税引き前5%)で運用すれば、400万円の収入となります。年間400万円で生活ができる人であれば、資産が永遠に減らないという理論になります。

突拍子もない考え方のように思う人もいるでしょうが、この理論は、トリニティスタディという学術理論に基づいています。

トリニティスタディとは、米国のテキサス州のトリニティ大学の教授3人の、退職後の資産運用についての研究です。

1億円の資産を貯めて、それを4%ルールで運用すれば、労働から解放されます。

生活のために働かなくてもよくなるので、人生は上りということになります。

年間4%の利回りの投資とは

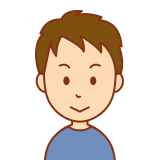

トリニティスタディの4%ルールを成功させるには、自分の資産を株式50%、債券50%に配分します。

保有するべき株式は、先ほども触れたインデックスという指数に連動する株式です。

具体的には、投資信託やETFという金融商品です。

全世界の株式全体、若しくは米国株全体の動きに連動する投資信託です。

この株式投資信託を資産全体の50%の割合で保有します。

残りの50%は、債券や現金で保有することになります。

債券は、株式ほどの収益を生むわけではありませんが、相場暴落時でも資産価値が落ちにくいです。

暴落時のダメージの緩衝材として、現金と債券のある程度の割合を保有しておく必要があります。

私の場合は、株式58%、債券42%の比率の資産になっています。

セミリタイヤ後は、株式比率を落としていこうと思います。

まずは資産5000万円を目指そう

普通の公務員や会社員でも、年間150万円の貯蓄と、年利5%の運用ができれば、27年で資産が1億円に到達します。

しかし、好きでもない仕事を30年近くも続けるのは、大変なことです。

1億円に到達できなくても、蓄財の過程で増えた資産は、自分を助けてくれます。

資産が5000万円に到達すると、人生の選択肢が増えることになります。

そして、資産5000万円は、41歳時点でほぼ達成できます。

資産が5000万円になると、トリニティスタディの4%ルールによる年間収入は、200万円になります。これだけの資産収入があると、会社を辞めて、自分に合った緩い働き方をする人生も可能になります。

200万円の資産収入があると、自分と配偶者が年間100万円づつ働けば、年収は400万円となります。

年収100万円なら、月に8万円稼げばいいことになります。

ブログ、せどり、ウーバーやアマゾンの配送、アルバイトなどを組み合わせれば、楽しく働くこともできそうですよね。

何が何でも、今の仕事にしがみつかなくても、なんとか生きていくことができるという選択肢を持つことができます。

資産5000万円を達成すると、人生の自由度が高くなりますね。

最後に

資本主義は、富が富を生む制度です。

金が金を生む制度とも言えます。

数億円のお金を持っていると、それを株や不動産の資産に変えることで、自分が働かなくても生活が出来てしまいます。

資産が10億円あれば、4%ルールによる年間収入は4000万円となり、元手は一切減りません。

自分は一切働かずに、年収4000万円とかってヤバくないですか?

でも、これが資本主義の現実であり、お金持ちは一生お金に困らないシステムです。

一方、資産を持たざる者は、一生労働し続けるしかない仕組みになってます。

資産からの収入がないので、自分の労働力のみが収入の手段となります。

そこに、資本主義の消費の罠を張り巡らすことで、労働者が労働から抜けられないシステムを構築しています。

新車

新築の家

大手キャリアのスマホ

無駄な保険

ブランドの装飾品

リボ払い

500万円の結婚式

労働者を消費の罠で絡め捕ることによって、労働から抜けられないように、はめ込んでいく感じですね。

そして、労働による自己実現とか、勤勉性とか、社会性の養成とか、生き甲斐などをこじつけることで、働くことを美化しています。

たくさん労働して多くのお金を稼ぎ、多くの消費をすることが賞賛されます。

そうしてくれる方が、得する人たちがいるからですね。

ビジネスオーナー(B)とインベスター(I)の人たちは、従業員(E)と専門家(S)が消費と労働を拡大することによって、益々儲かるわけです。

資本主義攻略の確実な方法は、資本主義の4つの分類の右側に位置する、(B)と(I)に近づくことです。

嫌いな仕事を一生やらされる人生は、資本主義最大の負け組であると思います。

出所 呪術廻戦

最後までお読みいただき、ありがとうございました。

コメント

最近株式と債券、現金の割合などを考えています。記事では4%で400万と書いているように見えるのですが、これって比率50%にした場合、株式だけで1億必要のように見えます。ここで言う、4%というのは比率を50%にした時に4%が過去の計算から可能と言うことを言っていますか?

あとなんさん。

トリニティスタディの4%ルールでは、株式50%、債券50%の比率で、成立するとされています。

なので、資産1億円で400万円取り崩そうとしたら、株5000万円、債券5000万円になりますね。

個人的には、株式比率は60%くらいにはするつもりです。

4%ルールも、確実なものではなく、運による要素もあるので、最終的には自分で判断するしかないと思います。

なるほど、株式50%、債券50%の比率のもと、4%というのがそのルールだったんですね。ありがとうございます。

やらねばやらねばと就職してから1年半経った2023年10月から、やっと積み立てNISAを始めた社会人2年目25歳です。

インデックス投資を始め、資産形成に興味を持ち出したのですが「お手本」となるモデルケースを探して数ヶ月、なかなか「これだ!」と思うモノが無かったのですが、やっと自分にぴったりのお手本となる教材を見つけました。

これから、過去の記事もたくさん遡って勉強させていただきます。

発信して記録を残してくれる方がいるのは本当にありがたいです。

「豊かな」人生にするためにこれから頑張ります。

こんにゃくゼリーさん。

私のリタイヤブログを「お手本」として下さり、ありがとうございます。

私は、金融を専門としているわけではないのですが、自分の体験記などをブログにまとめています。

参考にしてくれる方がいるのはモチベーションになるので、より良いものを書けるようにしていきたいです。