こんにちは、カトヒレです。

警察官が将来の貯蓄として利用する制度に、ゆとり年金があります。

ゆとり年金の加入の申し込み、掛け金の変更は年一回で、8~9月に行われます。

ゆとりの新規加入、掛け金の変更を検討している人は、今の時期に申し込みをする必要があります。

ゆとり年金は、民間の保険会社でいうところの、個人年金保険と同じような性質の保険です。

個人年金保険とは、支払った保険料が数十年後に若干増えて戻ってくる、貯金のような性格の保険です。

途中で亡くなった場合の死亡保障、入院した場合の医療保障などは付いていません。

日本人は、こつこつ貯金する真面目な性格の人が多いので、個人年金保険は人気の保険商品となっています。

ゆとり年金も、個人年金保険と同じような性質の保険ですが、内容が個人年金保険よりも優れています。

通常の個人年金保険と比較して

・利回りが高い

・世の中の金利に合わせて利回りが調整される

・途中解約の元本割れがない

・契約期間中に掛け金が変更できる

などのメリットがあります。

通常の個人年金保険の、上位互換の保険です。

ゆとり年金は、元本確保型の貯金としては、とても優れています。

しかし、あくまで年金保険である以上、積極的な利回りを追求できる商品ではありません。

ゆとり年金は、守りのお金の置き場であって、攻めのお金の置き場ではないんですね。

積極的にお金を増やすには、攻めのお金の置き場にお金を投じる必要があります。

攻めのお金の置き場として、最初に検討するべき制度がイデコです。

イデコは、個人型確定拠出年金という、年金制度です。

特徴としては、

・掛け金が全額所得控除となるので、節税額が大きい

・株式の長期運用になるので、大きな利益を期待できる

というメリットがあります。

今日は、多くの警察官が利用しているゆとり年金と、まだまだ利用者が少ないイデコについての比較をしてみたいと思います。

ゆとり年金は、有利な個人年金保険

警察職員は全国で26万人います。

その職員だけが入れる個人年金保険が、ゆとり年金です。

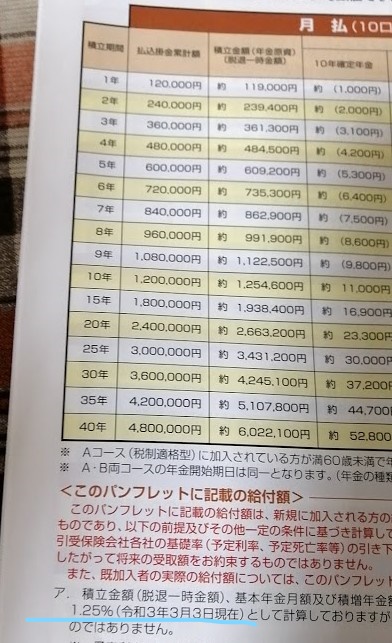

これが、ゆとり年金のパンフレットです。

それでは、ゆとり年金の特徴を見ていきましょう。

返戻率125%の個人年金保険

保険を解約したときに戻ってくるお金のことを、解約返戻金といいます。

返戻金が多いほど、利回りの高い保険ということになります。

払い込み元本に対する、解約返戻金の割合を解約返戻率と言います。

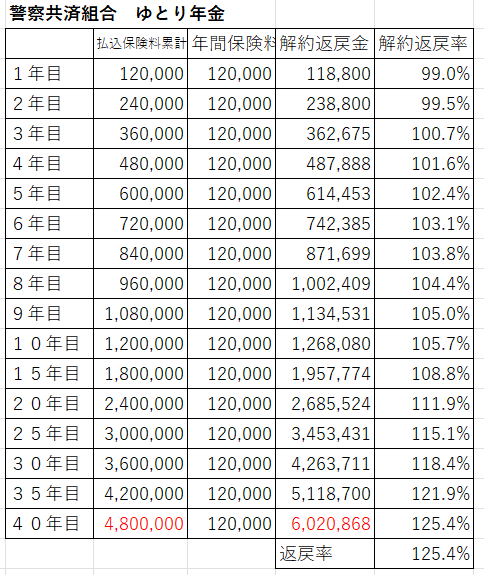

ゆとり年金のパンフレットを元に、返戻率を表にしてみました。

毎月1万円を20歳から60歳までの40年間(480カ月)納めると、払込掛け金は480万円になります。

60歳時点の年金原資(そのとき解約した場合に支払われる額)は602万円になります。

480万円払って、40年後の年金評価額が602万円になるということです。

払い込み元本に対して戻ってくる率(戻り率、返戻率などといいます)、125%となります。

という計算になります。

2023年現在、民間の個人年金保険だと、返戻率は95%~105%くらいです。

ゆとり年金の返戻率の高さが分かりますね。

ゆとり年金の年利回りは1.07%

金融商品の収益性を比較するには、年利回りを計算する必要があります。

払い込んだ保険料が、どのくらい戻ってくるかが返戻率です。

保険料を100万円払って、40年後に105万円になって戻ってくれば、返戻率は105%です。

この個人年金の年利回りは、何パーセントでしょうか。

100万円が105万円になるので、年利5%ではありませんよ(*’▽’)

個人年金保険の利回りを考える上で重要なのは、何年かかってその返戻率になったかということです。

増えた金額と、増やすのにかかった年数を計算しないと、本当の年利回りはわからないということです。

個人年金保険の実際の利回りを計算する方法にIRR(内部収益率)法というものがあります。

ゆとり年金は、毎月定額を積み立てていって、40年後に125%になって戻ってきます。

これをIRRで計算すると、ゆとり年金の実際の年利回りは、1.07%となっています。

それに対して、返戻率105%程度の個人年金保険の年利回りは0.3%程度です。

ゆとり年金は、民間の個人年金保険よりも、かなり有利な利回りを得ることができます。

元本割れがほとんどなく、いつでも解約できる

ゆとり年金のパンフレットを元に、解約返戻率を計算してみると、3年目以降に解約した場合は、解約返戻金が払い込み元本を上回ります。

仮に、1年目2年目という早期に解約してしまった場合でも、元本割れの金額はごくわずかです。

契約期間中のどの時期で解約しても、損が発生しないのは、大きなメリットです。

人生には、急にお金が必要になるイベントが発生することは珍しくありません。

急な事故や病気、退職などで、資金繰りが苦しくなることもあるかもしれません。

家族の強い意向で住宅購入をすることになり、頭金が必要になることもあります。

このような場合に、自由にお金を引き出せるのは、大きなメリットです。

一方、民間の個人年金保険は、途中で解約すると元本割れして戻ってきます。

契約してから10年以上たっても、支払った保険料より少ないお金しか戻ってきません。

いつでも解約することができる自由度も、ゆとり年金のメリットの一つです。

掛金の変更ができる・金利も変化する

ゆとり年金は年一回、掛け金を自由に変えられるというフレキシブル性もあります。

通常の個人年金保険は、契約時に決めた掛け金を変更することができません。

契約時に月額1万円と決めたら、その額を40年先まで支払うルールになっています。

人生には、貯蓄を進めやすい時期と、そうではない時期があります。

独身、新婚時代は、お金を貯めやすいですが、子供が生まれて妻が育休に入ると、蓄財ペースは鈍ります。

子供が大学の進学時期は、蓄財どころか貯蓄を切り崩しながらの生活になる家庭も多いです。

家計が苦しい時期は、最低限の掛け金に変更して凌ぐということができます。

最低口数は1口で、月額1000円です。

この金額なら、ほとんど負担にならすに、保険契約を続けられます。

また、ゆとり年金は、世の中の金利に合わせて、利回りが変更していきます。

民間の個人年金保険だと、契約した時点の金利が満期までずっと固定されることになります。

現状の超低金利下で、契約してしまうと、向こう40年間、低い金利で利回りを計算されてしまうわけです。

ゆとり年金は、世の中の金利に合わせて、利回りが変更されるので、契約時期の金利を気にする必要がありません。

難しいことを考えないで契約しても、損をすることがないのもメリットです。

守りのお金の置き場としては、ゆとり年金はとても優れていると言えます。

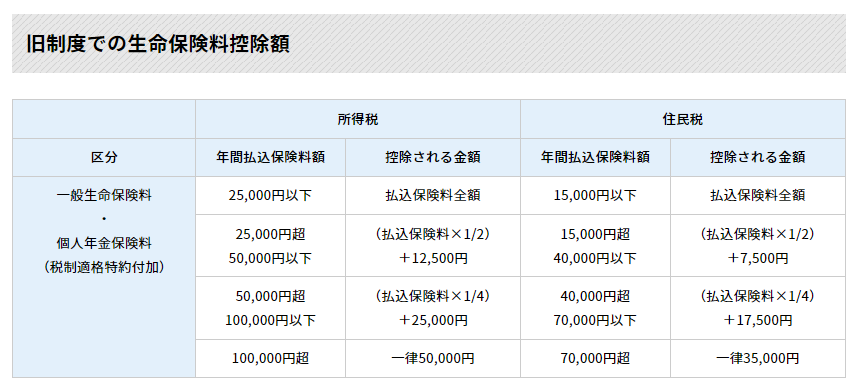

個人年金保険の節税効果

ゆとり年金は、掛け金を出すことで所得税と住民税が安くなります。

掛金が生命保険料控除として認められるためです。

生命保険料は、掛けたお金の約半分が控除として認められます。

ゆとり年金に月額1万円かけた場合の節税効果を計算してみます。

掛金は、年間12万円なので、所得税所得控除5万円、住民税控除3万5000円となります。

所得税率20%、住民税率10%として計算すると

5万円×20%=1万円

3万5000円×10%=3500円

年間13500円の税金が安くなります。

掛金を年間12万円出すことで、税金が13500円安くなると計算できます。

イデコはどんな制度か

次は、イデコの特徴を見ていきましょう。

先述した通り2017年から警察官もイデコを利用することができるようになりました。

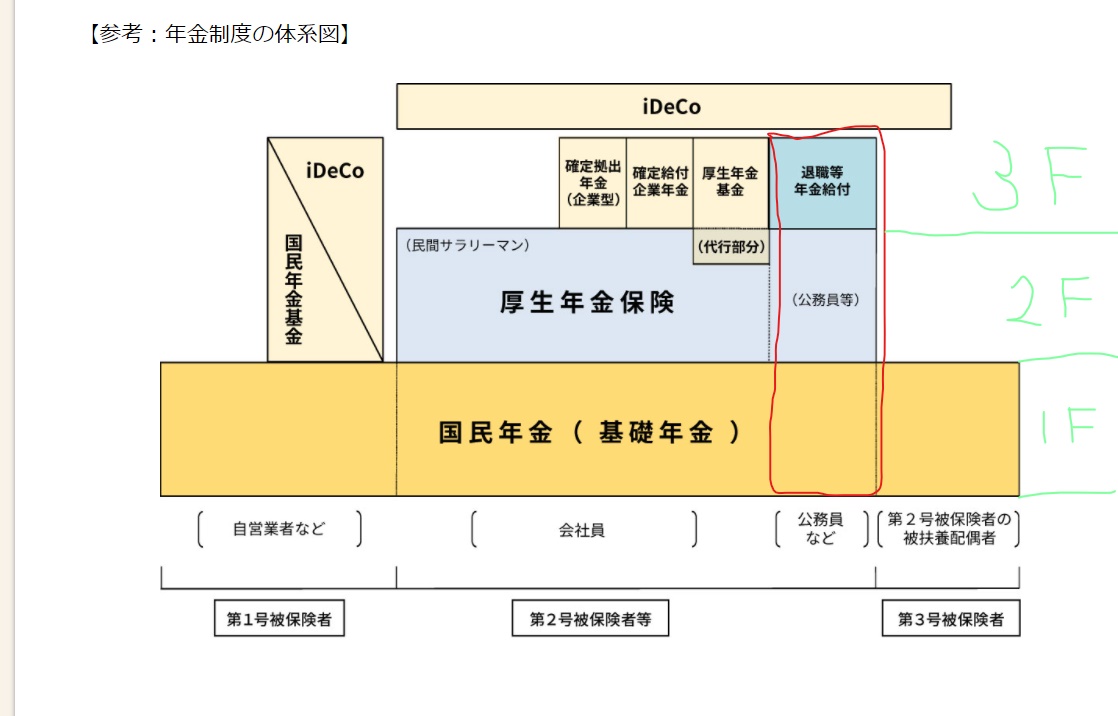

イデコ(iDeCo)とは、公的年金制度の3階建て部分に当たる制度です。

イデコの位置づけ

1階部分の国民年金と、2階部分の厚生年金の上に、3階部分に企業年金、公務員の年金、イデコ(iDeCo)が存在します。

警察官は、以前から3階建ての手厚い公的年金制度に守られてきました。

しかし、民間との年金格差を縮小していくという流れが進んでいます。

3階部分の年金が縮小され、2.5階建てくらいになっています。

2015年以降、3階部分は「職域加算」という名称が「年金払い退職給付」に代わり、年金給付も減額されます。

要は、警察官の年金制度は改悪が進んでいるということです。その代わりに、別の3階部分の年金である、イデコに加入することを認められたわけです。

警察官は、イデコに加入できるようになって有利になったというよりも、以前よりも減らされる年金額の補填のために、任意でのイデコ加入を認められたということです。

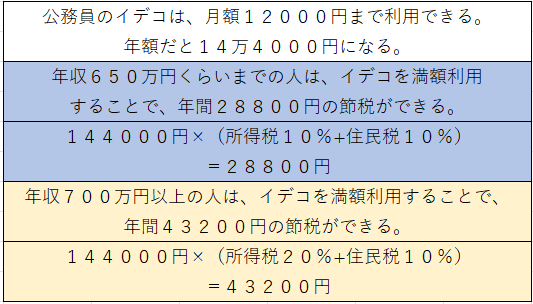

イデコの節税効果は、40年間で151万円

イデコには、節税効果があります。

警察官がイデコに掛けられる金額は、1カ月12000円が上限です。

年間にすると14万4000円になります。

ゆとり年金の生命保険料控除と違うところは、掛け金の全額が所得控除と認められることです。

生命保険料控除は掛け金の半分しか控除対象とならないのですが、イデコの場合は全額が所得控除となります。

これがイデコを利用することによる、年間の節税メリットです。

所得が多い方が、節税メリットが大きくなります。

生涯を通しての、トータルの節税額を計算してみます。

20歳から35歳までの15年間は年収650万円以下でイデコを利用する。

35歳から60歳までの25年間は年収700万円以上でイデコを利用する。

これで計算すると、節税効果だけでも151万円になります。

年間14万4千円を、将来の貯金として先払いすることで、税金を年間43200円安くしてくれているというイメージですね。

警察官のイデコの規模感

イデコは、毎月12000円を掛け金として拠出して、それを株式などのファンドで運用するという制度です。

毎月12000円の積立投資なので、短期間で大きな運用益を狙ませんが、長い時間をかけると、かなり大きな資産を築くことができます。

イデコには、老後2000万円問題を解決するだけのポテンシャルがあります。

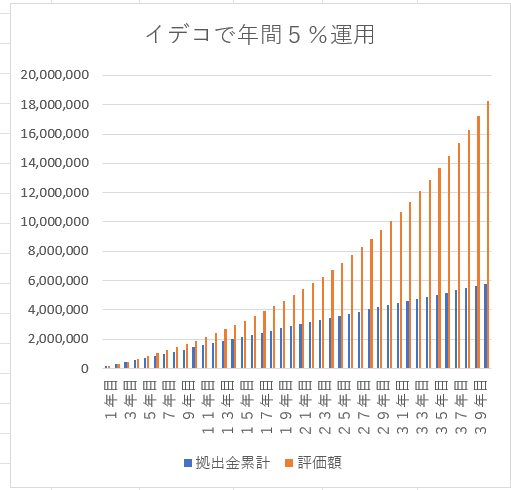

20歳から60歳までの40年間、毎月12000円をイデコに拠出したとして、それを年利5%で運用できる金融商品を購入していったとします。

年間の拠出額は14万4000円で、それを40年続けるので累計拠出額は576万円になります。

それを年利5%で運用していった場合の資産の増加を計算してみます。

元金576万円に対して、評価額は1826万円になります。

元金の増加率は、317%になっています。

ゆとり年金の返戻率は125%でしたから、イデコの利回りの高さが分かりますね。

年間14万4000円の拠出でも、1800万円以上の老後資金を築くことができます。

40年という期間の福利効果が、ゴリゴリ効いているのが分かりますね。

これだけで、老後2000万円問題を解決できてしまいます。

イデコの最大のデメリットは、引き出しできないこと

イデコの最大にして、唯一のデメリットは、掛け金は60歳まで引き出せないことです。

急にお金が必要なイベントが発生しても、掛け金を引き出すことはできません。

ゆとり年金や民間の保険では、解約したければ、解約してお金を手元に戻すことができます。

元本割れして、支払ったお金よりも少なくはなるものの、お金を引き出せないということはありません。

それに対してイデコは、60歳になるまでお金を引き出せません。

資金拘束がめちゃくちゃ強いので、老後までは絶対に降ろさない覚悟で始める必要があります。

最後に

警察官が入れるゆとり年金は、守りのお金の置き場としては、かなり優秀だと思います。

・利回りは年間1%程度ある

・元本割れ期間は、ほとんどない

・途中で掛け金を変更することもできる

・世の中の金利に合わせて、利回りが変化する

民間の個人年金保険では、とても実現できないようなメリットがたくさんあります。

しかし、お金を積極的に増やす、攻めのお金の置き場ではありません。

積極的にお金を増やしたいと思うのなら、イデコの利用を検討するべきだと思います。

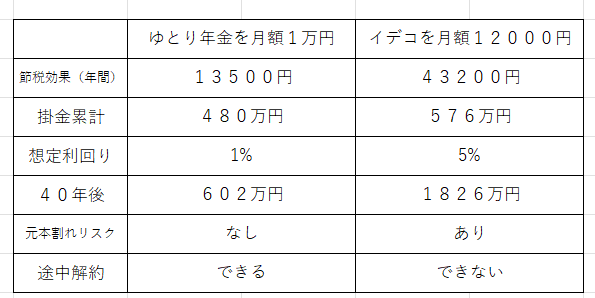

ゆとり年金とイデコに加入した場合の比較です。

節税効果、運用利回りはイデコの方が大幅に有利になっています。

元本割れのリスクと、途中解約できないデメリットは、将来の年金の準備という趣旨からすれば、無視できる問題です。

年金目的なので、途中で解約するというのは、本来の目的に合いません。

イデコでは必然的に長期運用になるので、元本割れの可能性はほとんどなくなるからです。

私は、2017年からイデコを始めていますが、すでに30%の利益が出ています。

ここからマイナスに沈む可能性もゼロではありませんが、イデコは長期になるほど勝率が上がります。

私が60歳になるまでの十数年後にマイナスになっている可能性は、極めて低いと思います。

この表には含まれていない、節税効果も年間43200円あるので、イデコで損することはほぼあり得ないと考えています。

最後までお読みいただき、ありがとうございました。

コメント

一か月20000円を使って投資信託を購入する場合、積立NISAを20,000円にするか、それとも積立NISA10,000円、iDeco10,000円にするか、もしくはiDeco12,000円、積立NISA8,000円のどれが一番効率が良いですか? 楽天とかでしたら、積立NISAの額に応じてポイント付与されたりするので、どれがよいのかなと思った次第です。

てるあきさん。

イデコは、拠出時の節税効果が大きいので、できれば満額まで利用した方がいいと思います。

節税効果は、証券会社のポイントよりも、全然大きいと思います。

楽天も、ポイントシステムの改悪が続いているので、ポイントを将来的に当てにしない方がいいと考えています。

イデコも、60歳まで引き出せないという縛りがあるので、絶対に引き出さなくても大丈夫な金額の範囲でやるべきだと思います。

初めまして!参考になる記事ありがとうございます!お聞きしたいのですが、イデコとゆとりは併用可能なのでしょうか?

また、ズレた質問になりますが夫が勤めている県警ではイデコの給与天引きができないと聞き、この場合確定申告が必要になるかと思います。確定申告をしたことがないのですが、やはり手続きはややこしいのでしょうか?

あかりんさん、はじめまして。

旦那さんが警察官なんですね!(^^)!

イデコとゆとりの併用について

イデコは、個人型確定拠出年金

ゆとりは、生命保険の個人年金保険

全く違う制度なので、併用は可能です。

イデコの確定申告について

私の知る限りでは、警察職員のイデコで確定申告が必要になることはないはずです。

年末調整の際に、イデコの拠出証明書を提出すれば、小規模企業共済控除として税金を計算してくれます。

イデコの手続きは、口座開設以外はほとんどないですよ。

カトヒレさん、警察官という大変なお仕事をされながらご返信ありがとうございます!夫は今日も疲れ切っています!笑

そうなんですね!ゆとりの書類に「拠出型企業年金」という文字を見て、何だかよく分からなくなっていたのですが、よく見たら最後に「保険」と書いてあり、なるほどなとなりました。お門違いなこと言っているかもしれませんが(´-`; また一歩イデコに近付けました!ちなみに、ふるさと納税はされていますか?イデコをするとふるさと納税の控除に影響すると聞いたのですが、、、対策、手続きなどご存じでしたらご教授いただけますと幸いですm(__)m

あかりんさん。

ふるさと納税とイデコの併用は可能ですよ。

両方とも、めちゃくちゃお得な制度なので、是非とも使ってください。

併用で注意する点は、イデコを使うと、ふるさと納税できる上限額が減少することです。

所得から、イデコ分を差し引いた額を元に、ふるさと納税の上限額が決定するからです。

とはいえ、違いは数千円程度なので、それほど気にすることはありません。

ふるさと納税できるMAXの額から、1万円引いた額をふるさと納税すれば大丈夫です。

絶対にお得な制度なので、チャレンジしてみてください!(^^)!

具体的に教えていただきありがとうございます(ToT)その程度で大丈夫なんですね!イデコの出口戦略が不安ですが少しずつ勉強していきます^ ^

初めまして、分かりやすい情報をありがとうございます。

ゆとり年金について二点ほど教えていただきたいのですが、

ゆとり年金を多く受給すると、所得が高くなり、国民健康保険などの社会保険料が高くなるでしょうか、

また、ゆとり年金を受給中に本人が死亡した場合、個人年金は相続税の基礎控除から除外されると聞いたのですが、それでは不利な気がしますが本当でしようか、ご存じでしたらご教示ください

質問ばかりで申し訳ありません。

yosiさん。

ブログを読んで下さりありがとうございます。

1

ゆとり年金に限らず、個人年金保険を年金形式で受け取ると、年金収入となります。収入が多いと健康保険料は高くなります。

2

個人年金保険を受給中に亡くなった場合は、相続財産と見なされ、相続税の課税対象になります。

その財産が基礎控除の対象外というのは、聞いたことがないですね。

そもそも、基礎控除の除外対象となる相続財産。そういうものがあるのかを知りません。

勉強不足で大した答えができずに申し訳ありません。

早速、丁寧な回答をいただきありがとうございました。

参考にさせていただきます❗