こんにちは、カトヒレです。

警察官は、財形年金制度に加入している人も多いです。

財形年金は、毎月の給料から天引きで貯蓄をする制度です。

強制的に貯金をできる制度なので、貯金するのが苦手な人にとっては、有効な貯金システムだと思います。

警察組織としても、職員が貯蓄を進めることを推奨しています。

職務倫理教養でも、「健全な生活態度の保持」ということが言われるし、個人面談でも、貯蓄の額を聞かれたりします。

お金のない人は、お金に関する不祥事やトラブルを起こしてしまう可能性があると見なされるので、組織としても貯金することを推奨するわけです。

警察に就職すると、厚生担当の職員に、財形年金貯蓄に入るようにゴリ押しされます。

それで、財形年金を始める職員も多いです。

財形年金制度を勧められるときに、特に強調されるのは、受け取り時の利益に税金が掛からないということです。

それでは、財形年金で資産形成することは、本当に有利なのでしょうか?

結論から言うと、

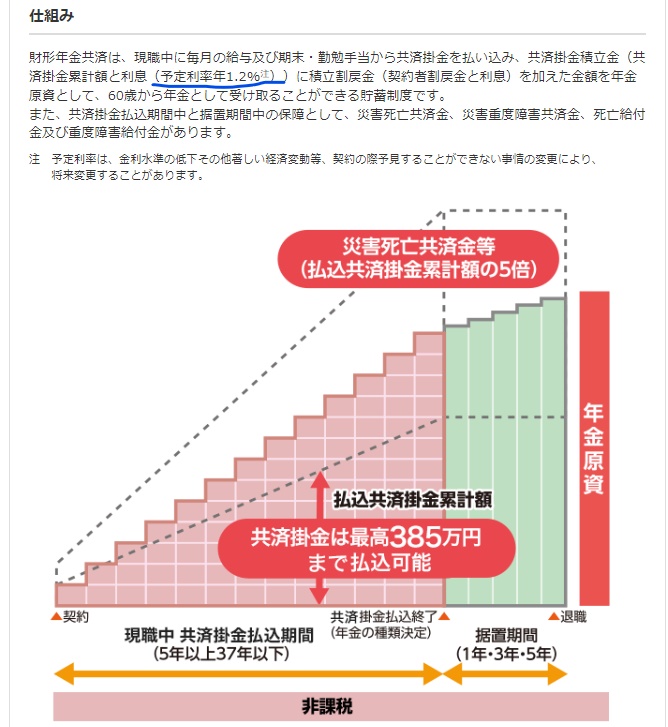

財形年金制度の概要

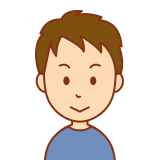

財形年金は、民間の個人年金保険と同じような性質の保険です。死亡時の保障ではなく、貯蓄を目的とする保険です。そして、掛け金を年金として受け取る場合に限り、利益が非課税になります。

財形年金制度は、おおむね民間の個人年金保険と同じようなものだと考えて大丈夫です。

特徴的な点としては、

警察の財形年金の増え方

財形年金は、毎月定額を積み立てていく個人年金保険と同じような金融商品です。

実際にどのくらい増えるのか見ていきます。

若い時期からハイペースで積み立てると、大きく増える

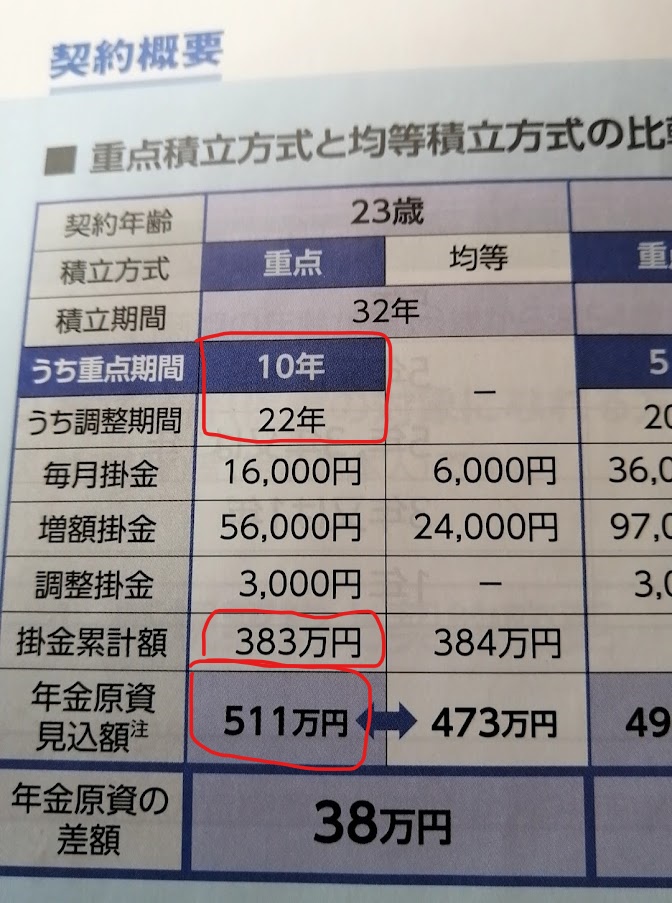

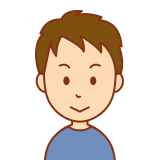

警生協の財形年金のパンフレットに、財形を満額積み立てた場合の見込み受け取り額が記載されています。

掛金累計額の上限は、385万円です。

各年代から始めて、55歳まで掛け金を積み立て続けます。

55歳時点で、385万円になるようにしていきます。

同じ385万円を払い込んでも、若い時期から始めた方が、年金原資は大きくなります。

23歳から重点で積み立てると、385万円→511万円になります。

50歳から重点だと、385万円→416万円となります。

これは、運用期間を長く取るほど、福利効果があるためです。

また、積み立て方には、重点と均等があります。

重点は、「若い時期にハイペースで積み立てる」ということです。

均等は、「各年代を通じて、一定ペースで積み立てる」となります。

財形年金は、若い時期にハイペースで積み立てるほど、将来の年金原資が大きくなります。

重点期間、調整期間とは

財形年金の積み立て方式を重点にすると、調整期間が発生することになります。

重点期間は、ハイペースで積み立てる時期。

調整期間は、重点期間終了後にゆっくりと流す時期となります。

この場合、23歳からの10年間は重点的にハイペースで積み立てます。

掛金は、毎月16000円です。

増額掛金とは、年2回のボーナスのことで、56000円を増額します。

年間の積立額は、30万4000円になります。

かなりハイペースな積み立て額ですね。

33歳から55歳までの22年間は、毎月3000円の調整期間になります。

この期間は、ゆったりとした積立てペースとなります。

55歳までの32年間に積み立てた掛け金の累計は、383万円になります。

55歳から60歳までの期間は、掛け金も出さず、年金ももらわない、据え置き期間となります。

年金原資見込額が511万円となります。

戻り率は、最大で133%になる

個人年金保険がどのくらい増えるのかを考える目安に、戻り率というものがあります。

払い込んだ元金が、どのくらい増えて戻ってくるのかを、率として出します。

財形年金は、何歳から始めるのか、また、積立てペースによっても増える金額が違います。

上記の例、23歳から重点方式で積み立てた場合について見ていきます。

383万円の積立額が511万円になるので、増えた金額は128万円となります。

戻り率は、積立額がどのくらい増えたのかということになるので、133%となります。

現在販売されている個人年金保険の戻り率は、105%くらいです。

警察の財形年金は、予定利率が1.2%で計算されているので、戻り率もだいぶ大きくなります。

財形年金の非課税メリットは、約5万円

長期間かけて積み立ててきた財形年金の利益に対する税金が、かからなくなる。

これが、財形年金の非課税メリットです。

それでは、非課税メリットがどの程度なのか計算していきます。

財形年金を解約した場合の税金は、一時所得

財形年金は、積み立てた年金原資を年金として受け取る場合に限り、非課税となります。

上記の例では、383万円の掛け金が、60歳時点で511万円となります。

年金として受け取るとは、年金原資の511万円を、10年間や15年間に分割して受け取るということです。(10年確定、15年確定)

このような、分割受け取りをする場合に限って、非課税になるのがメリットです。

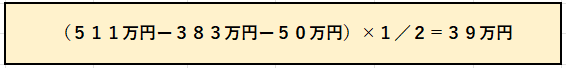

それでは、敢えて、この511万円の年金原資を60歳時点で一括で受け取り、非課税メリットを放棄した場合の税金を計算します。

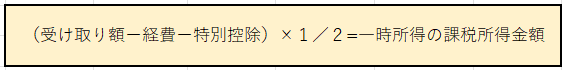

財形年金を一括で受け取る場合には、一時所得として税金を計算します。

一時所得は5万8500円

60歳時点では、再任用などで給料が下がっているため、所得税の税率を5%、住民税を10%として計算してます。

一時所得の39万円に対して、所得・住民税合わせて15%の税率です。

そうすると、所得税と住民税を合わせた税金は、5万8500円になります。

厚生担当者が強調する財形年金の非課税メリットって、たったの5万8500円なんですね。

財形年金は、大きな利益を出せる金融商品ではないので、非課税であっても、そのメリットは小さいです。

ゆとり年金と財形年金の比較

警察には、財形年金のほかに、ゆとり年金という貯蓄制度もあります。

ゆとり年金には、財形年金のような非課税メリットはありませんが、生命保険料控除を利用することができます。

ゆとり年金の生命保険料控除を考慮すると、財形年金よりも30万円以上有利になります。

生命保険料控除とは、ゆとり年金の掛け金を払うことで、給料から引かれる税金を少なくすることができます。

受け取り時の税金が非課税になるのか、積立て時の給料の税金が安くなるのかという違いがあります。

それでは、それぞれの利益と税金について見ていきましょう。

財形年金の月1万円の積み立て

払込期間は23歳から55歳までの32年間です。

財形年金では、均等方式の積み立てになります。

毎月掛け金6000円と、増額掛金(ボーナス払い)24000円です。

年額は12万円なので、月額平均1万円です。

掛金の合計額は、384万円です。

384万円の積み立てに対して、473万円になります。

戻り率は、123%になります。

60歳時点の年金原資は非課税になるので、473万円から引かれることはありません。

利益の額は、89万円になります。

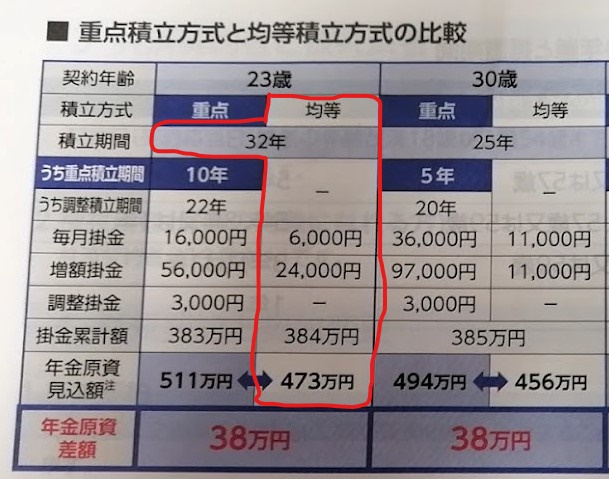

ゆとり年金を月に1万円積み立て

ゆとり年金は、生命保険なので、生命保険料控除を利用することができます。

生命保険料控除となることで、毎月の給料から引かれる税金が減ります。

節税額は、10年目まで年間8500円。

10年目以降は、年額18500円とします。(節税額は、年収が高くなるほど大きくなるため。)

32年間の節税額の合計は、49万2000円です。

32年後に解約した場合の解約返戻金は、460万円(戻り率120%)として計算しています。

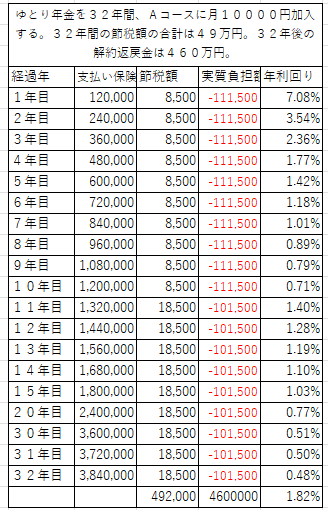

解約返戻金には、一時所得として課税があります。

課税される金額は、13万円です。

これに所得税5%、住民税10%の税率が掛かるので、税額は1万9500円です。

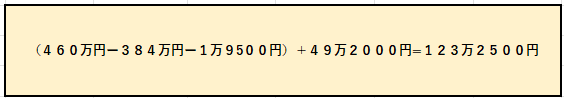

トータルの計算は、

節税額も合わせた利益は、123万2500円になります。

財形年金は、節税メリットがあっても、89万円の利益。

ゆとり年金は、生命保険料控除を使うことで123万円の利益。

その差は、30万円以上なので、ゆとり年金に加入した方が有利になります。

最後に

警察の財形年金は、予定利率が1.2%で計算されます。

若い時期にハイペースで積み立てる、重点積み立てを行えば、戻り率は133%になります。

途中解約による元本割れ期間も短く、契約から1年10月です。

民間の個人年金保険よりも、かなり有利な条件で加入できます。

利益が非課税になりますが、節税額は大きくありません。

節税メリットを過大に評価しない方がいいでしょう。

また、ゆとり年金と比較すると、生命保険料控除が使える分だけゆとり年金の方が有利になります。

毎月1万円ずつ積み立てていくと、節税を合わせた差額は30万円以上になります。

財形年金とゆとり年金のどちらかを選ぶのであれば、ゆとり年金の方がメリットが大きいです。

もし、積極的に利益を取る運用をしたいなら、イデコ(ideco)がお勧めです。

イデコは、2017年から公務員でも利用できるようになりました。

イデコの節税メリットは、生命保険料控除よりも大きいです。

イデコでは、年利4~5%の利回りを期待できるので、長期間の運用に適しています。

私は、イデコを利用して6年目になりますが利益は16万円になっています。

また、イデコは、掛け金が小規模企業共済控除になるので、節税額と合わせると43万円にもなります。

最後までお読みいただき、ありがとうございました。

コメント

こんにちは。いつも参考にさせていただいてます。私も趣味でマラソンを走っていて、自己ベストは2時間47分です(カトヒレさんには敵わないです笑)

質問ですが、カトヒレさんは財形年金は契約されていないのでしょうか?

私は、26歳で来年3月で財形年金の重点積立期間が終了します。

カトヒレさんだったら解約して投資に回しますか?

財形年金はもしもしの時に災害時給付があり、積立額の5倍相当になると書いてありました。

長期で考えた時にどうするのがベストか悩んでいます。

ぜひ、カトヒレさんの意見を聞かせて下さい。

こばさん。マラソンされるんですね!(^^)!

私は、財形年金をやっていましたが、解約して投資を始めました。

ただ、誰でも彼でも、すぐに財形を解約するべきだとは思いません。

財形を続けたままでも、積立てNISAやイデコを始めることはできるからです。

投資を始める場合は、安全資産(預金、保険、財形など)とリスク資産(株式や不動産など)の比率を考える必要があります。

総資産が500万円の人が、全額をリスク資産にするというのは、まったくお勧めできないです。

リスク資産100万円と安全資産400万円にする。

リスク資産と安全資産を250万円ずつにする。

ベストな配分というのは、人によって全く違います。

結婚資金、車の購入、住宅の頭金など、お金のかかるイベントはたくさんあります。

リスク資産の比率が高すぎると、ライフイベントの変更を余儀なくされる危険性があります。

ここまで踏まえてもらって、投資をしたいということでお話しします。

26歳で財形の重点期間が終了するとは、かなりのペースで貯蓄できる方だと思います。

インデックス投資すれば、資産を増やせる確率は極めて高いと思います。

重点期間が終了している財形を解約するとなると、300万円以上の解約金になるはずです。

そうすると、その300万円のうち、どれだけの金額をリスク資産につぎ込むのかという問題があります。

さらに、それを一括で買うのか、時間の分散をしながら買うのかという問題もあります。

そして、どれだけの金額を、どのタイミングでつぎ込むのかがベストなのかは、事前にはわかりません。

私なら、財形の解約よりも先に、証券口座の開設をします。

そして、積立てNISAやイデコで積立投資を始めて、投資の経験を積むのがいいと思います。

慣れてきたら、総資産に対するリスク資産と安全資産の比率を考えながら、財形の解約を検討すればいいと思います。

財形には災害時給付として、積立額の5倍相当の保険機能があります。

積立額が300万円なら、1500万円の給付があることになります。

この「災害」とは、突発的な事故や天災による死亡やケガが対象です。

要は、病気による死亡は対象外ということです。

保険の種別で言うと、傷害保険ということになります。

死亡理由を問わない、生命保険とは全く別の保険なんですね。

警察の普通傷害保険だと、死亡時1260万円の保障を、月額2000円の掛け金で加入することができます。

災害時給付が必要なら、普通傷害保険に単体で加入するという選択もありますね。

こんなに親切にありがとうございます!

まだまだ知らないことばかりなので、大変参考になります。

これからもサイトの更新楽しみにしています!

何度もすみません。

気になる事があったので質問させて下さい。

もし、財形年金を解約した場合は確定申告をするのか、年末調整で済むのか気になりました。

また、途中解約時の税金は利益部分にかかるのか、それとも全体にかかるのか教えていただけないでしょうか?

こばさん。

財形を解約した場合の税金は、一時所得となります。

一時所得には、50万円の特別控除があり、利益が50万円以下なら、税金はかかりません。

数年間の契約で、財形の利益が50万円を超えることはないはずなので、税金はかかりません。

よって、確定申告する必要はないと思います。

お疲れ様です。

私は一昨年家計の管理や資産運用に興味を持つようになりました。

そして、何となく積み立てていた財形を見てみると、正直このまま積み立てを続けても大した金額にならないと悟り、思い切って解約しました。

今は解約した財形を一般NISAで積み立てています。

財形解約を申し出たとき、担当課の方は大層ビックリしておりました。

私のような理由で解約する人はあまりいないのかもしれません。

某県警察官さん。

財形を解約して、NISAを始めたのですね。

警察の厚生担当者は、とにかく財形を推奨しますよね。

利益が出ない商品が非課税でも、あまり意味はないんですけどね。

投資をして増やすという発想がないので、NISAやイデコを勧められることもありません。

厚生担当者のマネーリテラシーも、残念ながらその程度ということです。

いつも勉強になる投稿ありがとうございます!興味深く拝見させて頂いてます!

私もカトヒレさんの影響もあり、お金の勉強をするようになり、インデックス投資を始め、それと同時に保険等を見直すと、財形やゆとりは予定利率が想像していたよりも低い事を知りました。

来年からニーサの制度が変わるので、財形とゆとりを解約してニーサに移行しようと考えています。

この点について意見をお伺い出来ればと思いコメントさせて頂きました。

私は勤続7年目、45歳くらいで早期退職を目標にしています。リスクは多めでもいいかと考えています。

よろしくお願いします。

こんにちは。あさひのあさん。

ブログを読んでいただき、ありがとうございます。

45歳くらいでの早期退職を考えておられるんですね。

金銭的には、独身なら5000万円、家族持ちなら1億円が目標になると思います。

現在の年齢から45歳までに、その金額に近づけるプランを自分自身で考えていくのが必要になると思います。

既にインデックス投資を始めているんですね。

財形、ゆとりを解約して、新NISAに移行を考えている。

勤続7年であれば、財形ゆとり合わせて、100万~200万円くらいでしょうか。

全額を新NISAに移行しても、問題ない額だと思います。

一括で購入するのが不安なら、1年くらいに時間分散して購入するのもアリだと思います。

警察官の早期退職は、短期決戦は難しいので、15年以上の長期計画が必要になります。

焦らず、じっくりと自分に合った計画を立て、実行していってください。

頑張ってくださいね!(^^)!

はじめまして。約1年前、カトヒレさんのブログに出会い、影響されてFP3級合格、宅建現在合格待ち、他県同業者、勤続28年目、55歳でセミリタイア目標の49歳単身者です。xもフォローさせていただいております。

資産は退職金と合わせても、まだ3000万位しかありません。

資産の半分は、NISA、イデコを最大限に利用し投資信託、その他は高配当日本株と海外ETFをやっています。

先日、退職年齢が65に延長したことに伴う財形年金の掛金延長のお知らせがきました。

内容は、そのまま60歳から受け取るか、微妙に掛金と受け取り金を増やして65歳から受取に変更するかでした。財形年金の出口戦略として、どうするか悩んでいます。

財形年金の受け取り方は、まだ決めていません。55歳で退職し、75まで自由で気楽な仕事で生活するのが目標ですが、他にやりたいことも見つからず、ズルズルと警察にしがみついてしまうかもしれません。

前置きが長くなりましたが質問です。

もし、カトヒレさんがまだ財形年金を続けていたならば、受け取りは、何歳からにしますか?一括にしますか?年金形式にしますか?

財形年金は55で転職した場合、どうなるのでしょうか?

どうやって受け取るのがいいか、相変わらずパンフレットがややこしいので、カトヒレさんの見解をお聞きできれば幸いです。

お時間ある時に、ご回答いただけたら嬉しいです。

はじめまして、ソイラテさん。

私のブログを見て、FP3級と宅建まで受験されたんですね。

そのようなお話を聞けると、ブログを書いている甲斐があります!(^^)!

さて、財形年金についてのご質問ですね。

私も、財形年金の専門家ではないので、パンフレット見た範囲での回答となります。

財形年金は、転職先に財形年金のシステムがある場合に限り、積み立てたお金を引き継げるとあります。

つまり、55歳で退職して、財形年金の制度を導入している職場に転職する以外は、財形年金は解約となるようです。

60歳まで警察を続けられるのであれば、毎年年金を受け取ることになります。

年金は、6年、10年、15年確定と終身のいずれかを受け取り方を選びます。

計算してみると、84歳より長生きするなら、終身の受け取りが一番多いようです。

年金受け取りは、自分が何歳まで生きるかによって、どの方法が得なのか変わってきます。

自分の寿命は、予めわからないので、正解はないとも言えます。

財形年金は、ひとつの金融商品ですが、自分の寿命や価値観(若いうちのお金を優先するか、高齢期のお金を優先するか)も関係してきますね。

参考にしていただければ幸いです。

お返事ありがとうございます!!

財形は55歳で退職し、引き継げない場合、一時所得になるんですね。50万以上利益が出てたら税金取られるってことですよね。(-_-;)

となると、ゆとりも同じく辞めれば一時所得?もしくは雑所得となる。という解釈で間違いないでしょうか?

パンフレットは定年退職する前提で書かれているので、わかりにくいです。

セミリタイア目指す者にとって、ゆとりと財形は、年金として受け取れず、退職金の補強みたいなものなんですね。

私の中では定年退職は、絶対無理ゲーなので、解約一択です。

もし、私の解釈↑が間違っていたら、お時間ある時に、ご教示いただけたらと思います。

宅建合格したら、カトヒレさんの後を追って、FP2級の勉強を始めたいと思います!

ソイラテさん。

財形年金を解約すれば、一時所得として課税対象になります。

特別控除が50万円なので、それを超えれば税金がかかります。

ゆとり年金の途中解約も同じですね。

一時所得は総合課税なので、給与などほかの所得と合算されて計算されます。

なので、財形とゆとり年金の解約の年をずらすことで、節税効果が見込めます。

財形は55歳退職時に解約、ゆとり年金は前年の54歳時に解約する。

このような策を検討する余地はあると思います。

そもそも、超低金利時代を経てきた中で、ゆとり年金や財形年金で50万円以上の利益を出せない可能性もあります。

利益が出ないのであれば、課税を過度に恐れる必要はないと思います。

個人的には、ほとんど利益の見込めないゆとり年金や財形年金に頭を悩ますより、新NISA制度の運用などに思考のエネルギーを注いだ方がいいと思います。