こんにちは。カトヒレです。

私は40代後半の警察官ですが、これまで借金をしたことはありませんでした。

消費者金融やリボ払いはもちろん、カーローンや住宅ローンも借りたことはありません。

借金は、手持ちの現金だけでは買えないものを、即座に手に入れることができる方法です。

手持ちのお金がない場合、何か月かの時間を掛けてお金を貯めることで、ようやく買いたいものを手に入れることができます。

4200万円の住宅を買うには、1カ月10万円を420カ月(35年)貯め続けることが必要になります。

家を買うためにそんなに長い間待っていたら、買うころには老人になってしまいます。

そこで便利な手段、住宅ローンという借金が存在します。

本来なら35年先まで手に入れることができない住宅を、瞬時に買うことができるのが住宅ローンです。

借金とは、今すぐ買えないはずのものを手に入れることができる、タイムマシーンです。

夢のマイホームを手に入れる代わりに差し出すものは、将来の自分の時間です。

35年間、毎月10万円と金利をプラスした返済額を支払い続けることが必要になります。

住宅ローンを借りることは、この先35年間、働くことを約束することです。自分の35年という時間を差し出すとも言えます。

借金とは、買いたいものをすぐに手に入れる代わりに、自分の将来の時間を差し出すことを約束することでもあります。

そう考えると、借金とはとても怖いことだと思います。

どんなに仕事が嫌になっても、身体に不調があったとしても、仕事を辞めることができないからです。

仕事が大好きな人なら全然OKでしょうが、仕事が嫌いな人が借金をするのは、とてもリスクが高いと思います。

私は仕事が嫌いなので、この歳になるまで借金はせずに来ました。

新築の住宅に住むよりも、いつでも仕事を辞められるという身軽さの方が大事だからです。

ところが、最近400万円ほど借金をしました。

借金の種類は、証券担保ローンというものです。

仕組みとしては、保有している株や債券などの有価証券を担保に差し出すことで、その評価額の50%のお金を借りることができます。

1000万円の株を担保に差し出すことで、500万円のお金を借りることができるわけです。

借りてきた500万円で、更に株を買うことで収益性を高めています。

今日は、私が最近始めた、証券担保ローンについて書いていきます。

証券担保ローンとは

証券担保ローンは、自分が保有している有価証券を担保に差し出すことで、評価額の50~80%のお金を借りられます。

対象となる有価証券は

国内株式、国内債券、外国株式、外国債券、投資信託

などで、担保として設定できる銘柄は証券会社によって違います。

簡単に言うと、200万円の評価額の株を証券会社(提携している銀行)に担保に差し入れることで、100万円の借金をすることができるということです。

当然ながら、借りた100万円には利息が掛かってきます。

利息が年利2%であれば、2万円の利息を証券会社に支払うことになります。

借金をして何をするのか

借金をする目的は、借りたお金でさらに株を買うためです。

200万円の株を担保に差し出すことで、100万円の借金ができます。

その100万円で株を買うことで、株のポジションを300万円にまで高めることができます。

元々は200万円の自己資本しかないところ、300万円まで保有することができるわけです。

他人から借りたお金を利用することで、自分の本来の持ち金よりも多くのポジションを取ることができます。

金融の用語では、レバレッジ(てこ)といいます。

200万円の自己資金に対して、100万円の他人資金を利用するので、レバレッジ率は50%となります。

借入金利は低いほど良い

お金を借りるので、利息を支払う必要があります。

私は、借りたお金でさらに株を買うことを考えています。

借金の利息が高く、株の期待収益率を上回る場合は、このような手段は成り立ちません。

100万円の借金の利息が年5%だったとします。

100万円の株の期待収益率も5%と見込んでいます。

この場合、年間の支払利息が5万円で、株からの期待収益率も5万円です。

つまり差し引きゼロになってしまいます。

なので、借入金利が5%を超えるようなら、このような借金をして株を買う仕組みは成り立ちません。

では、私が借りようとしている証券担保ローンの借入利息はどのくらいなのか。

証券会社によっても違いますが、年率1~4%と開きがあります。

もし1%の利息で借金ができた場合はどうなるのか。

100万円の借金の支払利息は、年1万円。

100万円の株からの期待収益率は5万円です。

差し引き4万円利益が出る計算になります。

これなら、十分やる価値はあるという考えです。

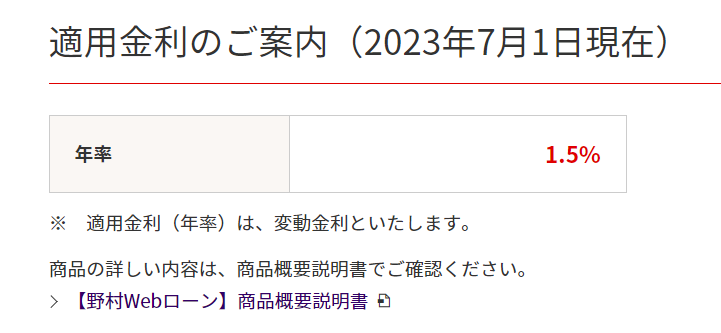

証券会社は野村証券

証券担保ローンの借り入れを、いくつかの証券会社で比べてみました。

結論は、野村証券のローンが一番金利が低いようです。

野村証券のWeb証券担保ローンでは、借入金利は1.5%です。

株の収益率5%から1.5%を差し引くと、3.5%の利ザヤを見込むことができます。

借りてきた100万円で株を買うと、5万円の収益が得られて、支払利息は1万5千円、純利益は3万5千円と見込めます。

この収益率なら、十分ローンを借りることを検討する余地があります。

SBIで買った株を野村に移管する

野村証券のローンを利用するには、野村証券で株を保有する必要があります。

野村証券で株を購入する際には、購入額の1%以上というバカ高い手数料を取られます。

なので、手数料無料のSBI証券で買った株を野村証券に移管するという手続きをします。

SBI証券で買った株を、野村証券に送り込んで、借金を増やすための担保にしています。

資産を送り込み続けたところ、現在は野村証券での保有資産額が1031万円になりました。

預けた資産が1031万円なので、その50%までのお金を借りることができます。

現状では、515万円まで借りることができる状態です。

実際には、MAXまで借りているわけではなく、410万円を借り入れています。

借り入れをした410万円で、さらに株を買っています。

借金をすることで、自己資金よりも多くの額を投資に回すことができます。

その他の借金投資は、短期投資

自己資金がない状態でも、借金(レバレッジ)をして株式投資をする方法はいくつかあります。

・株の信用取引

・オプション取引

・レバレッジ型の投資信託

・FX(外国為替証拠金取引)

これらの投資方法であれば、自己資金で現物の株を買うよりも多くの額の取引をすることができます。

ただ、これらの投資法は、長期投資とは徹底的に相性が悪いです。

これらは、短期間で勝ち負けを決める短期投資です。

信用取引やオプション取引は、決済期限が決まっています。

最長でも6カ月以内に決済することが基本です。

これらは、短期間で勝ち負けを決める短期投資です。

購入した株を、10年20年と保有する長期投資とは根本から違います。

レバナスなどの、レバレッジ型投信も長期保有をするべき投資対象ではありません。

仕組み上、長期投資すると不利になる設計になっているからです。

FXは、為替取引なので、長期投資が有利になるわけではありません。

これらの投資法は、短期的にレバレッジを掛けて、勝ち負けを決める投資方法です。

私が勝率が高いと思う投資方法は、長期的に成長が見込める資産を保有することです。

短期投資でレバレッジを使っても、高い勝率を望むのは難しいと思います。

私が利用している証券担保ローンは、長期投資と相性がいいです。

返済期限はなく、年利1.5%で借りることができます。

1.5%上回るリターンを望める投資対象を購入して、長期保有すれば勝つことができます。

良い借金、悪い借金とは

今日は、読者の皆さんにはあまり関係がなさそうな、証券担保ローンについて書いています。

でも、社会人として生活しているうえで、借金とは全く無縁な人も少ないと思います。

①住宅をローンで購入する

②奨学金を借りて大学に行った

③車をローンで購入する

④クレカのリボ払いを利用する

⑤消費者金融からお金を借りる

借金と言えば、④、⑤をイメージする人も多いでしょうが、①~③も立派な借金です。

借金はないに越したことはありませんが、借りてもいい借金と、借りてはいけない借金があります。

借りてもいい借金

借りてもいい借金は、利息が少ない借金です。

利息の低さであれば、住宅ローンと奨学金は金利が低いです。

住宅ローン(変動金利)と奨学金の年間の金利は、0.3%くらいです。

1000万円借りても、年間に支払う利率はたったの3万円で済んでしまいます。

このように超低金利の借金は、積極的に利用するべきです。

1000万円を現金で支払うことができても、敢えてお金を借りるわけです。

借りた1000万円で、年利5%の株式を購入すると、収益は50万円です。

支払う利息は、たったの3万円なので、差し引き47万円のプラスになります。

このような超低金利で借りることができるローンは、できるだけ多く借りた方が得になります。

一括で支払うだけの現金があっても、敢えてローンを組むのがポイントです。

借りるのは微妙な借金

車をローンで買う人は多いです。

グレードの高い車を新車で買うと、普通に400~500万円くらいするので、現金で買える人は少ないでしょう。

車をローンで買う場合は、どこで借りるかで金利が大きく違います。

銀行系のカーローンなら、年間の金利は1~4%くらいです。

ただ、銀行系のカーローンは審査が厳しいです。

より審査が緩い(信用が低くても借りられる)ディーラー系のカーローンの金利は、4~8%くらいです。

金利8%というのは、かなり高金利なローンです。

積立てNISA、イデコなどの資産運用をしながら、年利8%のカーローンを借りたらどうなるのか。

500万円のローンの金利が8%だった場合の支払利息は、年間40万円です。

積立てNISAで500万円を運用して、年5%だった場合の収益は、年間25万円です。

差し引きで15万円のマイナスになります。

この場合、資産運用などをするよりも、借金をせずに現金払いした方が得になります。

ゆとり年金、財形貯蓄、イデコ、積立てNISA。

これらを利用しながら、高い金利のカーローンを組むのは、収益よりもローンの利息の支払いの方が大きくなる可能性があります。

借りてはいけない借金

利用している人は少ないかもしれませんが、カードローン、リボ払い、消費者金融は、利用してはいけない借金です。

これらの借金の利息は、年間15%ほどになるからです。

金利15%のローンを300万円くらい借りると、自己破産の可能性が出てきます。

300万円の借金の利息が15%の場合、年間の支払利息は45万円です。

金利の支払いだけで、毎月約4万円です。

毎月4万円払っていっても、元本の300万円は全く減らないことになります。

毎月4万円貯金することの大変さを考えると、返済はかなり厳しいことがわかると思います。

親に借りて一気に返済するか、鬼のような節約生活でも始めない限り、返済は難しいでしょう。

自己破産が現実的になってしまう借金です。

恐ろしいリボ払いですが、クレジットカード会社は積極的にリボ払いを勧めてきます。

カードによっては、初期設定がリボ払い返済になっているものもあります。

自分で、通常の支払い方法に変更しないと、本人の自覚のないままリボ払い設定にされてしまいます。

年利15%というべらぼうに高い金利を、さりげなく利用者に支払わせるのが嫌らしいですよね。

出所 鬼滅の刃?

リボ払いの甘い言葉に惑わされず、しっかりと断る姿勢が大切です。

炎柱のような強靭な意思で、悪魔からの誘いを断りましょう。

リボ払いを始めるなら、人間を辞めて鬼になるくらいの覚悟が必要です。

最後に

借金するというと、とてもネガティブな印象を持つ人も多いと思います。

でも、借金にはいくつもの種類があり、金利も様々です。

奨学金や住宅ローンなどは、年利0.3%くらいで借りることができるので、支払う利息は微々たるものです。

積極的に利用し、温存した現金を投資に回すなどの戦略を取ることも可能になります。

他方、リボ払いや消費者金融などの借金は、年利15%なります。

この利率で、300万円くらい借りてしまうと自己破産すら見えてきます。

借金は、使い方しだいによっては、自分の資産を増やしもすれば、自己破産の入り口にもなり得ます。

最後までお読みいただき、ありがとうございました。

コメント

いつもありがとうございます。楽しく拝見させていただいています。

野村webローンですが、以下のとおり注意書きがありました。

相場全体が30%下落することは数年ごとにあり、そのときに売却されると困るので、どのようにお考えでしょうか?

ご意見をお聞かせいただければ幸いです。

https://www.nomura.co.jp/retail/loan/

時価の下落により、担保評価額がご融資金の70%を下回ったなどの場合、野村信託銀行において担保有価証券を売却の上、その代金をお借入元本および経過利息に充当いたします。なお、すべての売却代金がお借入元本および経過利息の総額に満たない場合には、不足額について直ちにご返済していただく場合があります。

たけさん、コメントありがとうございます。

担保証券が暴落した場合には、追加の証拠金が必要になりますね。

信用取引、FX、オプション取引など、レバレッジを使った金融取引では、考えておく必要があります。

私の対応は、

1 担保評価額ギリギリまで借りない。

2 追加の証拠金を残しながら投資をする。

余裕を持った投資をすれば、問題ないと思っています。

余裕をもって借入したら大丈夫ということですね。ありがとうございました!

利率は野村より、東◯東◯証券やJT◯証券が、低いと思いますが野村を選ばれた理由とかあれば教えて下さい

そうなんですか?

調べてみますね。野村証券より良い条件があるなら、そっちに乗り換えも検討します。