こんにちは、カトヒレです。

キャッシュフロー表というものをご存じでしょうか?

キャッシュフロー表は、自分の将来のお金を計算する、資金計画書のことです。

自分が考えているライフプランを進めるに当たり、資金面での問題が生じないかを確認することができます。

・30歳で結婚する

・子供は二人は欲しい

・4000万円の住宅を購入する

・300万円の車を10年おきに買い替え

・定年以後は、働きたくない

警察をやっていると、このようなライフプランをイメージする人が多いです。

自分の周りや、上の世代と同じようなライフプランを選べば、失敗はないと考えるんだと思います。

ただ、このライフプランの通りに進めて行くと、資金面に問題が生じる場合があります。

問題が生じるのが前もってわかっていれば、対策を取ることができます。

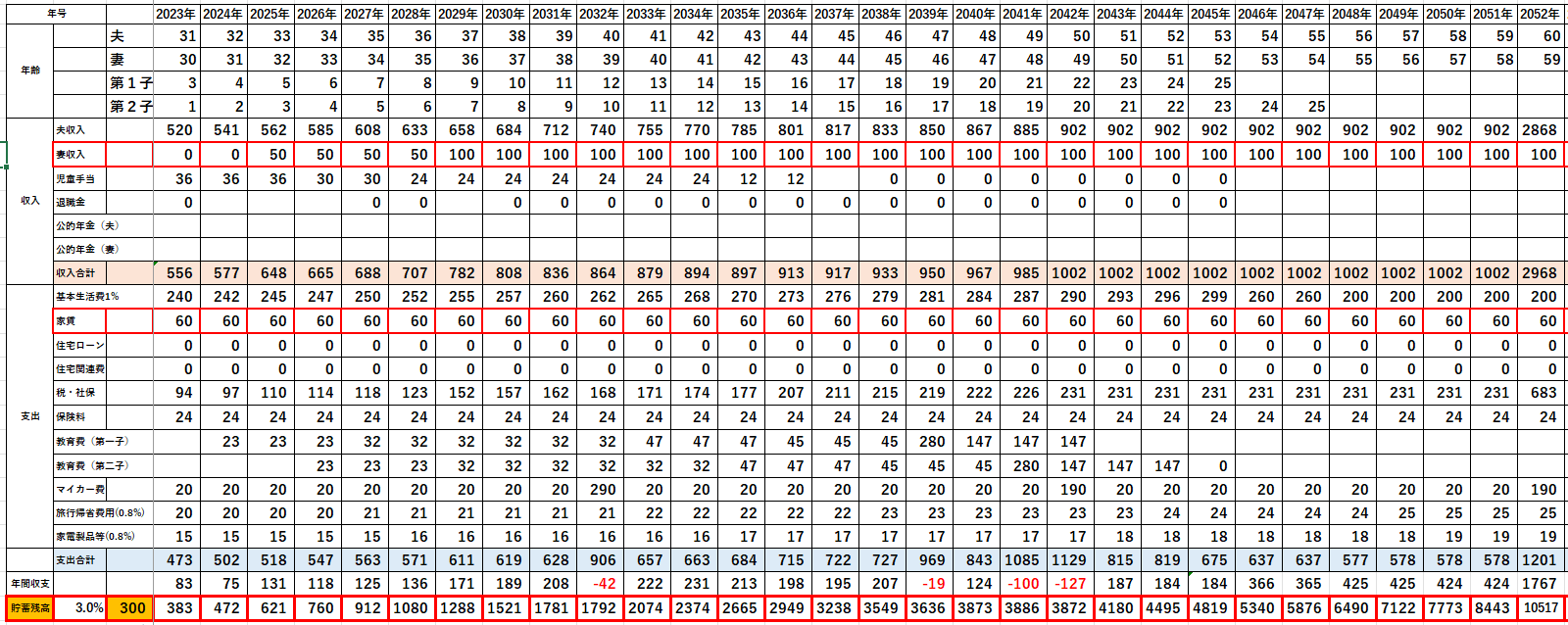

キャッシュフロー表では、自分と家族の年齢、ライフイベント、それに伴う収入と支出の収支を計算します。

セミリタイヤ生活を目指す人はもちろん、定年まで働く人でも、キャッシュフロー表を作成するべきです。

今日は、セミリタイヤ生活を目指す人はもちろん、定年まで働くでも作るべきである、キャッシュフロー表の作成について書いてみたいと思います。

キャッシュフロー表の作り方

キャッシュフロー表は、エクセルで簡単に作ることが出来ます。

エクセルの基本的な使い方が分かれば、すぐにでもできるので、興味がある人はやってみるといいです。

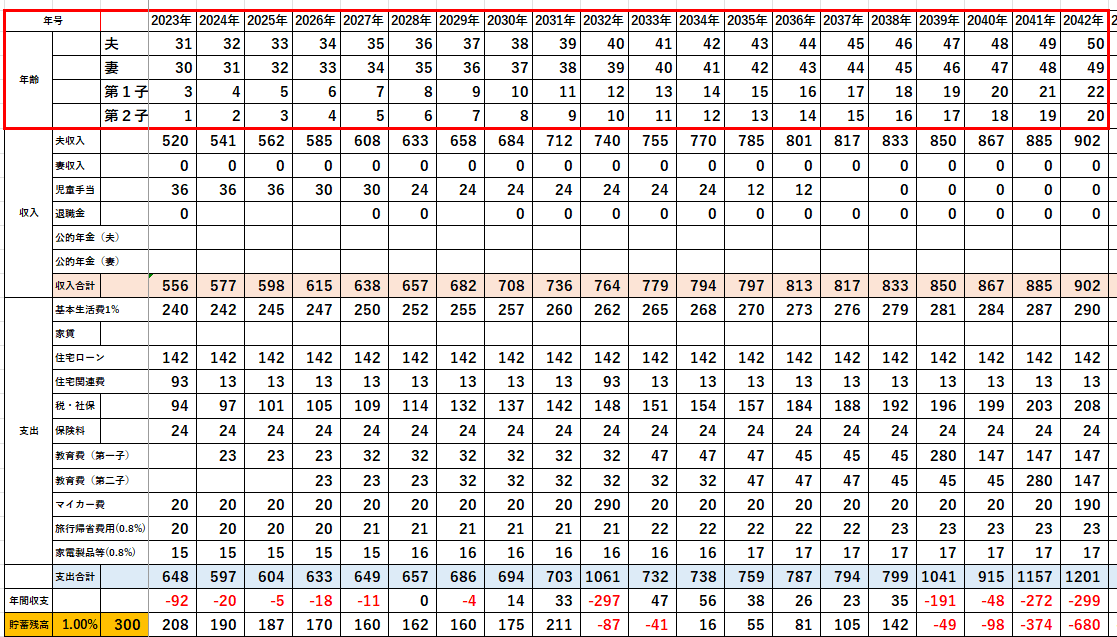

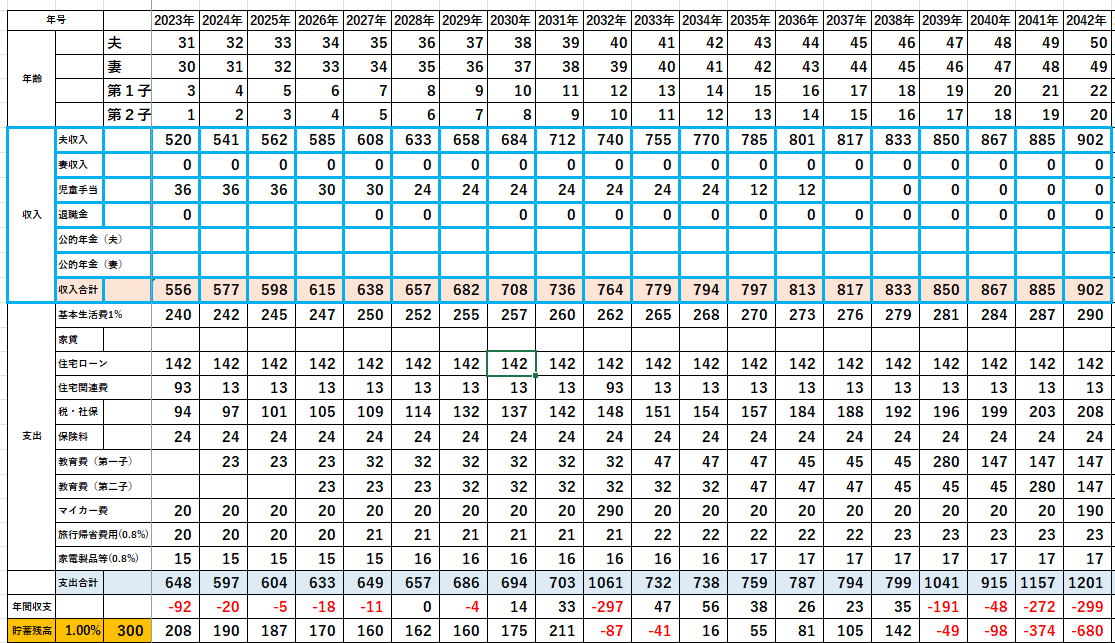

自分と家族の年齢を横軸に延ばす

まず最初に、現時点での自分と家族の年齢を記載します。

そして、一年後、二年後と、横軸に経過年数に応じて、年齢も伸ばしていきます。

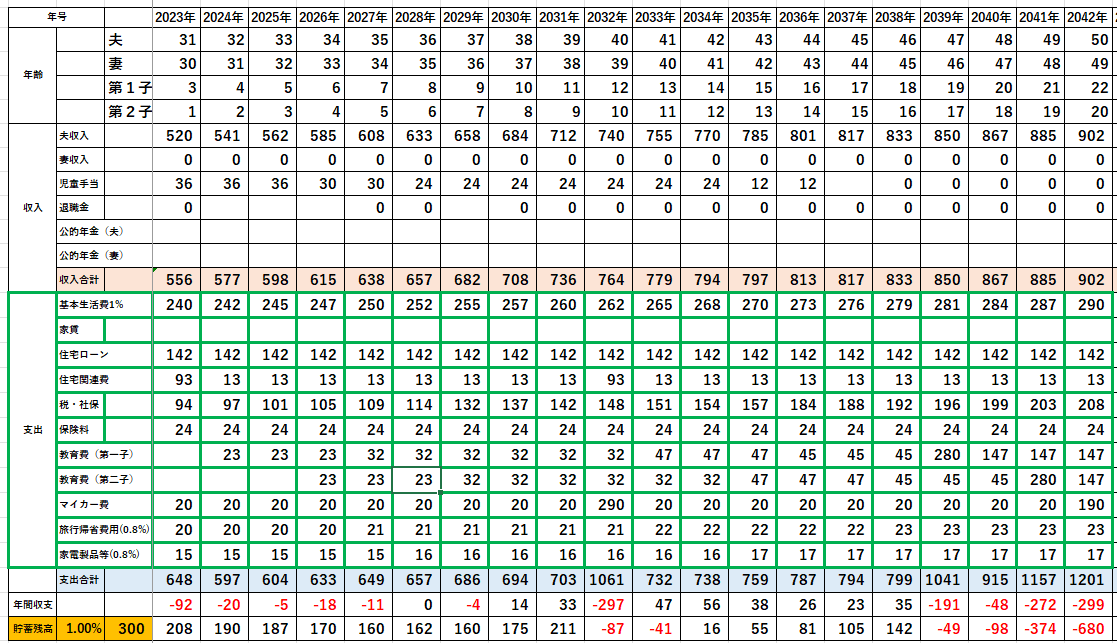

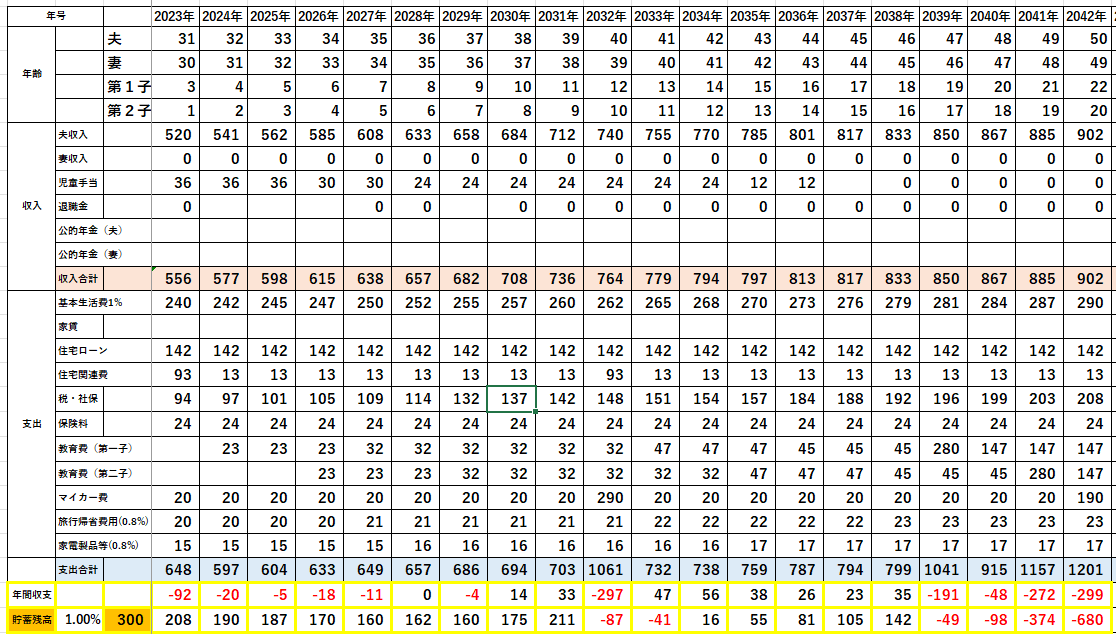

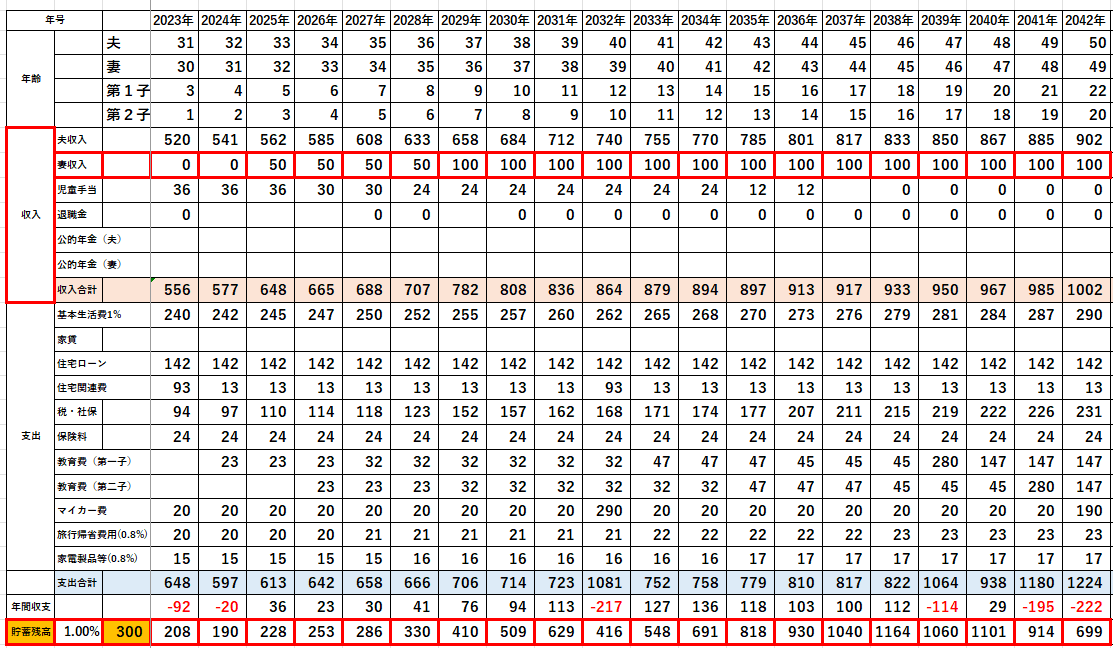

表の赤枠で囲ったところですね。

このケースは2023年に31歳になる、警察官を想定してみました。

妻は30歳で、子供が3歳と1歳の4人家族です。

この家族が、2023年に4000万円の住宅ローンを組んで、家計がどうなるのかをシミュレーションしてみることにします。

収入を記載する

次に家族全員の収入を記載します。

水色の枠で囲った部分になります。

警察官なので、収入は順調に上がっていきます。

40歳で年収740万円、50歳で902万円としています。

妻は専業主婦で、収入はなし。

パートに出るなどして収入が発生すれば記載していきます。

子供は、15歳になるまで児童手当が支給されます。

退職時には退職金、老後には公的年金を記載します。

家族の収入の合計をして、最下段に記載します。

2023年の世帯の収入合計は、556万円となります。

支出額を記載する

次に支出を計算していきます。

グラフの中の緑色で囲った部分になります。

支出の項目は、

基本生活費、住宅ローン、住宅維持費(固定資産税やリフォーム準備費)、税・社保(所得税、住民税、年金、健康保険料の合計)、保険料(民間の生命保険料)、教育費(子供の学費や習い事)、マイカー費(車購入や維持費)、旅行帰省費、家電購入費

などに分類します。

2023年に4000万円のローンを組んで住宅を購入する予定なので、住宅ローンを計上します。

固定金利1.3%で35年ローンを組むと、年間のローン返済額は142万円になります。

住宅関連費は、毎年支払うことになる固定資産税や10数年ごとに必要になるリフォーム費用の積み立てです。

教育費は、学校関連や塾や習い事の費用で、子供の年齢が大きくなるほど高額になります。

マイカー費は、自動車の購入代や維持費などで、10年ごとに買い替えなどを想定して記載します。

その他、年間の旅行代や大型家電の購入費なども計上しています。

2023年の支出合計額は、648万円になっています。

年末資産額に収支を加える

年間の収入から支出を差し引いて、年間収支を出します。

表の黄色の部分です。

2023年の年間収支は、92万円のマイナスになっています。

前年までの貯蓄である300万円から、収支を合計すると208万円になります。

この作業を、毎年繰り返していきます。

年間収支が何年も続けてマイナスになっていると、いつか貯金を使い果たしてしまいます。

このケースだと、世帯主が40歳時点で貯蓄残高がマイナスになっています。

この年に、車を新車で購入しているため、100万円近く貯蓄がマイナスになっています。

そして、子供が大学に入学する47歳時点から本格的なマイナスに突入します。

二人目の子供が大学生になっている時期は、マイナスが680万円台まで拡大します。

このままいくと、家計が破綻してしまうので、事前に改善策を考えるべきということになります。

問題点の把握と解決策

上記のライフプランでは、子供が大学に通う時期にキャッシュがマイナス680万円ということになってしまいました。

このままいくと、子供が大学に通う時期に、奨学金などの借金をする必要があります。

奨学金は、子供が大学卒業後に返済が始まる借金です。

給料が上がらないこの時代に、新卒時にマイナス400万円からスタートするのは、かなりきついでしょう。

20代の貴重な時間が、借金返済で終わる可能性があります。

このライフプランで、お金の面で破綻しないためにはどうすればいいのかを考えてみます。

妻が働きに出る

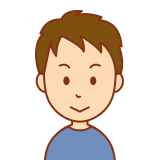

解決策の一つは、専業主婦の妻がパートに出ることです。

子供が幼稚園に上がる2年後の2025年から、年間で50万円のパートをします。

二人目の子供が小学校に上がる2029年からは、年間100万円の収入で働くとします。

こうすると、世帯主が47歳時点の、貯蓄額は1060万円になります。

これなら、二人の子供が大学を卒業するとしまで、キャッシュがマイナスになりません。

妻が早いうちから働きに出ることによって、キャッシュフローが大幅に改善することになります。

住宅ローンを3000万円に抑える

もう一つの方法は、住宅ローンの借り入れを3000万円まで抑えることです。

借入額を4000万円から3000万円まで下げることにより、年間の返済額が142万円から107万円まで下がります。

この場合だと、妻が働きに出なくても、キャッシュがマイナスにはならずに済みます。

警察官の収入は、十分高い水準です。

それでも、子供二人を大学まで進学させて、さらには4000万円の住宅購入をすると、余裕があるとは言えませんね。

キャッシュフロー表の作成すると、このようなことが分かるようになります。

キャッシュフロー表で思考実験する

キャッシュフロー表を使うことで、未来に対する思考実験をすることもできます。

・妻が正社員で働く

・家を購入しなかった

・子供を持たなかった

・投資の利回りを計算に入れる

・警察を50歳で早期退職する

このようなケースを複数組み合わせると、驚くような結果になることがあります。

これまで事例としてきた家庭で、住宅を購入せず、投資を行った場合を見ていきましょう。

妻はパートで年収100万円で働きます。

住宅は購入せずに、賃貸住宅で暮らします。

賃貸住宅に住むことで、職場から住居手当が月に3万円弱もらえます。

住居手当を差し引いた年間家賃は60万円とします。

投資による利回りを、総資産の3%の利回りで運用したとします。

この前提でキャッシュフロー表を作ると、60歳時点での資産額が1億円を突破することになります。

・賃貸住宅に住む

・妻がパートで働く

・年利3%の資産運用をする

一つ一つの難易度は、決して高いことではありません。

ちょっとした節約意識や勤労意欲、正しい運用知識があれば、誰にでもできることです。

これらを組み合わせることで、警察官でも億り人になることができるんですね。

キャッシュフロー表を作りながら、このような思考実験をすると、新たな可能性に気づくことができます。

俺でもセミリタイヤできるんじゃね?

そして、思考実験を繰り返すうちに、自分の人生の価値観が定まってきます。

・セミリタイヤや働き方

・住宅購入と家族

・子供の人数や教育

・車を含めた趣味など

どこにお金を使うべきなのかという、自分の価値観が練り上げられていく感じです。

出所 鬼滅の刃

資産運用の年利3%は、特別な知識がなくても十分可能です。

最後に

キャッシュフロー表を作ることで、自分の人生の金銭面でのプランがわかるようになります。

警察官で、子供二人、4000万円の住宅購入、妻は専業主婦だと、金銭面での余裕がないことが分かります。

子供が3人だったり、保険料などの支出が多い場合、さらに厳しい金銭状況になります。

自分のライフプランが厳しくなりそうなことを事前に察知し、改善するための気づきになるのがキャッシュフロー表の役割の一つです。

さらに、キャッシュフロー表を作りこんでいくと、ライフプランの思考実験にもなります。

思考実験を繰り返すことで、新たな可能性に気づくこともできます。

警察官がその気になれば、60歳で資産1億円も全然可能になることがわかります。

そうすると50代でセミリタイヤする、という選択肢も出てきます。

私の場合は、住宅購入は、人生の優先事項ではありません。

住宅購入をすると、セミリタイヤするのが難しくなってしまうからです。

私の家族も、新築の住宅に住むよりも、外食やゲーム、日用品の購入や旅行などにお金を掛けることを好んでいます。

住宅ローンで、生活がギリギリだと、好きなことにお金を使えなくなります。

私も家族も、住宅購入は望まないという価値観が出来上がっています。

最後までお読みいただき、ありがとうございました。

コメント

記事内のモデルが購入時期こそ違いますが、一戸建て住宅を購入したときの私と似ていて熟読しました。

記事を拝見してみると、住宅を購入した以上、早期でのリタイヤは難しいようです(T-T)

家は、お金のことやライフプランなど、何も考えてなかった頃に購入しましたが、家族は満足していますし、損得だけでは判断できない難しいところです。

割切るしかないですね。

幸い子供の教育費は確保できているので、家のリフォームも考えつつ、目標の60歳でのリタイヤに向けて、ローンの返済計画とキャッシュ・フローの計算は必須になりそうですね。

ミアキスさん。

ブログ読んでいただいてありがとうございます。

警察官の場合は、将来の収入が読みやすいので、キャッシュフロー表が有効に機能すると思います。

住宅購入は、金銭的価値と個人の価値観のすり合わせで決定するのがベストなのだと思います。

とはいえ、そんなことを考えて家を買う人は、ほとんどいないと思いますが(>_<) 定年延長も決定しているので、60歳でも早期退職の時代になります。 プランを立てている人と、そうでない人の差が広がっていくと思います。