こんにちは、カトヒレです。

今日は、家計簿について書いてみます。

お金を貯めるために一番基本的なことは、毎月の支出の把握とコントロールです。

支出のコントロールができていれば、年収がそれほど高くなくても貯蓄することは可能です。

実際に、年収300~400万円くらいでも、30代で3000万円貯めて、FIREする人もいます。

蓄財に成功している人は、ほぼ間違いなく、自分の支出管理ができている人です。

反対に、支出管理ができていない人は、高年収にもかかわらず、貯蓄ができません。

収入が多少高くても、入ってくる以上に使ってしまえば、お金は貯まっていきません。

住宅ローン、カーローン、クレジットカードの支払いなどで、毎月の収支がギリギリの高所得者はたくさんいます。

年収1000万円近いのに、お金が貯まっていかないという人は、リベ大の動画を見た方がいいです。

支出をコントロールするには、自分が何にいくら使っているかの把握が、蓄財の第一歩です。

そのための方法が、家計簿という訳です。

今日は、年収850万円の私の家の家計簿について書いてみたいと思います。

まずは収入を把握する

私の年収は850万円ですが、それを丸々受け取れるわけではありません。

額面の850万円から、所得税、住民税、社会保険料が差し引かれるからです。

私の場合、

所得税48万円

住民税45万円

社会保険料127万円

合計220万円が引かれます。

850万から220万を引くので、手取り額は630万円です。

当然ですが、年間の支出が630万円を超えると、貯蓄はできなくなります。

子供のいる世帯では、子供の高校進学以降は、かなり支出が膨らみます。

それに備えて、子供が中学生以下の時期は、できるだけお金を貯める家計にしておくべきです。

毎月の手取り給料とボーナス

私の毎月の給料の額面は、57万円くらいです。

そこから、月割りされた所得税、住民税、社会保険料を差し引かれた額が手取りになります。

手取り額は、約41万円です。

ボーナスは夏と冬、年二回支給されます。

支給される額面は100万円くらいですが、これにも所得税と社会保険料が引かれるので、手取り額は約70万円になります。

毎月の手取り給料が、41万円×12カ月=492万円

年二回の手取りボーナスが、70万円×2回=140万円

これら合わせると632万円です。

手取り年収630万円は、このように分割されて受け取ります。

毎月の支出、ボーナスの支出を管理して、630万円以内に収めることになります。

仮に、毎月1円も貯金できない状態であっても、ボーナスに一切手を付けなければ、年間140万円の貯蓄が可能になります。

これはこれで、全然アリなやり方です。

出所 呪術開戦

家計管理に唯一無二の成功方法はないので、各自がやりやすい方法で、支出の管理をすれば大丈夫です。

家計簿をつける

それでは、毎月の支出の把握方法である、家計簿を作成してみましょう。

私の場合は、毎月の支出を、固定費、変動費、貯蓄として分類しています。

1円単位でやると大変なので、1000円単位にしています。

毎月41万円の手取りのうち、35万5千円を支出して、5万5千円を貯蓄に回しています。

毎月5万5千円の貯蓄は、年間にすると66万円になります。

固定費について

固定費は、毎月定額で掛かるお金です。

家賃、通信費(スマホ、Wi-Fi)、保険代、塾や習い事、学校給食費、お小遣いなどです。

これらは、プランを変更しない限り、毎月の支払額が完全に固定された費用です。

電気、ガス、水道、ガソリンも固定費として計上しています。

これらは、毎月変動するものの、節約できる要素が小さく、季節によっても違うので、年間の平均値を入れています。(水道光熱費やガソリンの節約を、パートナーや家族に求めると、お互いにストレスが貯まるので、こだわらないようにしています。)

固定費は、一度設定してしまえば、節約効果が自動的に継続します。

私は、4人家族で家賃65000円の家に住んでいるので、コスパはかなりいいです。

家賃は、金額自体が大きいので、節約余地も大きくなります。

いい物件を選べれば、月に2~3万円くらいの節約が可能です。

家ほどではありませんが、通信費と保険の節約も節約効果は高いです。

うちはスマホ3台と、光回線を入れていますが、月の通信費は1万円です。

格安SIMだと、一台1000円くらいで契約できます。

生命保険は、私が警察という職業であることと、現在の貯蓄額を考慮して入っていません。

警察は健康保険が有利なので、医療保険は不要だと考えています。

生命保険は、受け取れる遺族年金と貯蓄を合計すると、入らなくても大丈夫だと考えています。

節約の基本は、食費や小遣いなどを削るより先に、固定費を見直せるか考えるべきです。

私は節約関連の書籍を10冊以上読んできました。どの本にも、変動費よりも固定費の節約を優先するべきだと書いてあります。

これら固定費の合計が21万7千円になっています。

変動費

変動費は、どれだけ使ったかで金額が変動する費用です。

食費、菓子や酒などの嗜好品、外食、日用品などです。

嗜好品、外食、日用品などは、油断すると支出がどんどん増えてしまうので、注意が必要です。

項目ごとに切り分けて、支出上限の目安を作った方がいいです。

私の家では、家計簿をつけていない時期に、変動費の支出が大膨張したことがあります。

・休日のたびに外食する

・外食の後に必ずスタバに寄る

・お菓子、アイス、ジュースは常にストックがある

・日用品は、アマゾンで気軽にポチる

・子供の習い事のお金を気にしない

・塾の帰りに必ずコンビニに寄る

・毎日ビールを3本飲む

このような、だらだらとした支出で、毎月数万円を浪費していた時期があります。

特に、子供の教育や欲しがるものを制限するのは気が引けてしまい、だらだらとお金を使っていました。

今は、各項目に上限を設けて、それを超えるようなら各人のお小遣いから出すようにしています。

家族全員、自分のお小遣いを削られるのは嫌なので、自分でコスパの良い商品を選んで買うようになりました。

子供たちは、自分でお菓子やジュースを選ぶようになり、コンビニにも寄らなくなりました。

私も、ビールは1本までにして、2杯目以降は、コスパ重視の焼酎を飲んでいます。

職場でも一切自販機などを使わず、麦茶やドリップコーヒーを入れるようになりました。

妻もアマゾンでの無駄ポチが、だいぶ減っています。

これらの変動費の合計は、13万8千円です。

貯蓄

毎月の給料の一部を定額の貯蓄に回しています。

・イデコ1万2000円

・積立てニーサ3万3000円

・ゆとり年金1万円

合わせると5万5000円で、年間66万円になります。

イデコは、支払った12000円が全額所得控除になるので、給料から支払う税金が減ります。

私の場合は、所得税・住民税合わせて年間43200円の節税になっています。

ただ、イデコは60歳までの引き出し制限があるので、すぐに使いたいお金を入れるべきではありません。

積立てニーサは、所得控除がない代わりに、いつでも引き出せます。

運用した利益は、非課税になるというメリットもあります。

ゆとり年金は、ほぼ元本割れしないということと、生命保険料控除をつかえるのがメリットです。

ただ、安全性を重視する分、収益性が低いので、お金が増えることはあまり期待できません。

貯蓄に回すのは、全額銀行預金という人も多いと思いますが、他の選択肢もあります。

イデコや積立ニーサは、利用を検討する価値は十分あります。

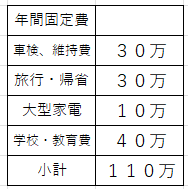

大きな支出は、年間支出として計上

毎月の手取りは41万円で、そのうち35万5千円を支出に回しています。

残りの5万5千円を貯蓄(投資)に回しているので、これで収支はピッタリです。

でも、毎月の収支には計上しない支出もあります。

金額が大きく、毎月の家計簿に組み込むことが適切でない支出は、年間固定費として計上しています。

車検費用、夏休みの旅行費用、大型家電、進学時の制服・ランドセルなどは、月の収支に組み込むと、大幅な赤字になってしまいます。

これらは、月ごとではなく、年単位で管理した方が上手くいきます。

車検は2年に一回ですが、うちは車が2台あるので、毎年あるものとして計上します。

家電の買い替えや進学も、毎年起こり得るイベントではありませんが、平均するとこんなものだろう、という額を計上します。

うちの場合は、これらの支出を年間110万円と見込んでいます。

この費用は、ボーナスで賄うことにしています。

私のボーナスの手取りは140万円なので、30万円余る計算になります。

この30万円は、貯蓄に回します。

年間収支はプラス200万円

私の毎月の給料は41万円で、支出は35万5千円。

残りの5万5千円を貯蓄(投資)に回しています。

年間の貯蓄額は66万円です。

毎月の収入では賄いきれない、大きな額の支出は、年間固定費として計上しています。

年間固定費の合計は110万円で、これは140万円のボーナスから補填します。

そうすると、貯蓄に回せる額は30万円です。

66万円と30万円を合わせて99万円です。

うちは、私の給料だけで生活し、毎年約100万円の貯蓄ができている家計となります。

妻のパート収入、約100万円は全て貯蓄に回しているので、世帯での貯蓄額は200万円になります。

私の手取り630万円と妻の手取り100万円を合わせるので、世帯の可処分所得は730万円です。

そのうち、200万円を貯蓄しているので、貯蓄率は28%です。

このレベルの貯蓄率を保ちながら10~20年すると、セミリタイヤが可能な資産を作れます。

実際に私は、警察を25年やって、貯蓄額は8000万円を超えています。

最後に

貯蓄をするには、家計の収支を管理することが必須です。

年収が多少高くても(1000~2000万円)、支出の管理ができていなければお金は貯まりません。

多くの人は、収入の増加に合わせて、無意識に支出も増やしてしまうからです。

年収1億円とかの人なら支出を気にする必要はないかもしれませんが、ほとんどの人はそんなに稼げません。

会社員、公務員である時点で、収入の上限は1000万円程度です。

高年収とされる年収1000万円でも、支出管理をしないと簡単に貧乏になります。

家計の管理は、1円単位の家計簿をつける必要はありませんが、月単位、年単位での収支の把握はしておいた方がいいでしょう。

最後までお読みいただき、ありがとうございました。

コメント